Модификация денег отразилась непосредственно в переходе от применения одних их видов к другим, а также в изменении по поводу условий их функционирования. Деньги в процессе своего развития прошли достаточно длительный путь, который начался с действительных денег и закончился знаками стоимости, служащими качественными заменителями первых. В данной статье подробным образом рассмотрены , а также иные аспекты столь серьезного вопроса.

Понятие денег

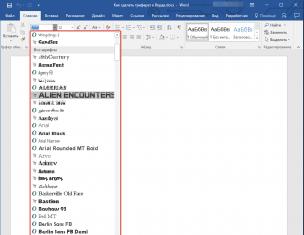

Сегодня, как и ранее, под деньгами следует понимать товар специфической природы, который играет роль универсального эквивалента в отношении стоимости иных товаров и услуг. Важно дополнить, что сущность, виды денег и их особенности появились непосредственно после упоминания тюркского понятия «тенге».

Да этого момента существовали бартерные сделки, то есть прямой обмен товарами, наделенный безденежным характером. Деньги же в качестве особого инструмента возникли в процессе перехода от натурального типа хозяйства к товарному производству. Интересно дополнить, что некоторым образом соотносятся с использованием их в различных странах мира. Изначально вместо денег применялись разнообразные вещи. Они служили товарными инструментами обращения и включали такие элементы, как шкуры животных, скот, различного рода меха, а также жемчужины.

Немного позднее в качестве денег стало использоваться серебро и золото. Так, классифицировались собственно на слитки и монеты. Постепенным образом они вытеснили остальные виды товаров из обращения непосредственно в качестве денег. Причиной тому является удобство хранения, соединения и дробления слитков и монет. Кроме того, подобные наделялись относительно большой стоимостью при условии небольшого веса и объема. Конечно, это было весьма удобно в процессе обмена.

Самостоятельный инструмент обращения

Таким образом, виды денег и их особенности, коротко говоря, в то время предполагали некоторое разделение единовременной процедуры взаимного обмена товаром в соответствии с двумя разновременно осуществляемыми процессами. Первый их них состоял в реализации своего товара. Второй же заключался в приобретении необходимого товара в иное время и в ином месте. Именно поэтому перечисленные виды денег, особенности их трансформации привели к абсолютной самостоятельности соответствующего процесса их функционирования.

Как и в современном мире, товаропроизводители спокойно могли хранить денежные средства, полученные от продажи своего товара, непосредственно до момента приобретения необходимой продукции. Именно отсюда поставила начальную точку своему существованию практика формирования первых денежных накоплений. Важно отметить, что они так или иначе позднее применялись для покупки нужных товаров, погашения долгов или же предоставления денег взаймы.

Значит, представленные виды денег и их особенности, условия трансформации позволили данному инструменту обращения приобрести самостоятельность и отделиться от движения товарной продукции. Важно дополнить, что функционирование денежных средств позднее стало еще более самостоятельным. Почему так случилось? Дело в том, что со временем полноценные деньги, которые так или иначе наделялись собственной стоимостью, были замещены денежными знаками. Так, первые виды денег и их особенности, кратко говоря, позволили ввести в оборот денежные средства, которые не обладали собственной стоимостью. Конечно же, это обосновало потребность эмитировать денежные знаки непосредственно по запросам оборота. Причем это никаким образом не зависело от степени обеспеченности их золотом.

Функции денег, виды денег и их особенности

Для начала необходимо отметить, что категория денег отличается большим количеством разновидностей. Так, каждый вид денег наделяется соответствующими подвидами, которые объединяют их разнообразные формы. Виды денег и их особенности в современных условиях различаются и по типу материала, и по способам обращения, и по использованию, и по учету денежной массы, и даже по возможности превращения одних разновидностей в принципиально другие. Однако в историческОм аспекте принято выделять четыре вида денег: товарные, фиатные, обеспеченные и кредитные.

Первоначально целесообразным будет рассмотреть в подробностях товарные деньги. Необходимо отметить, что они имеют различные названия: вещественные, настоящие, натуральные или действительные. Определяются товарные денежные средства как продукты, которые так или иначе обладают самостоятельной полезностью и стоимостью. Данная категория включает в себя абсолютно все виды товаров, которые служили денежными эквивалентами еще в начале развития товарного обращения. К ним необходимо отнести зерно, меха животных, скот и так далее. В эту же группировку включены и деньги металлической природы: монеты полновесного характера из золота, серебра, бронзы или меди.

Фиатные и обеспеченные деньги

Как выяснилось, виды денег и их особенности в современных условиях славятся широким разнообразием. Так, второстепенно целесообразным будет ознакомиться с фиатными деньгами. По-другому их называют символическими, бумажными, ненастоящими или декоративными. Фиатные деньги не наделены самостоятельной стоимостью, а если и наделены, то она совершенно несоразмерна с номиналом. Интересной особенностью их является абсолютное исключение ценности, но в то же время у них есть реальная способность играть роль денег. Почему? Дело в том, что фиатные денежные средства принимаются государством как налоги. Кроме того, когда-то они были объявлены платежным средством законного характера непосредственно в отношении своей территории. Сегодня основополагающей формой рассмотренных денег служат безналичные денежные средства, которые находятся на банковских счетах, а также бумажные банкноты.

Обеспеченные деньги по-другому именуются разменными или представительскими. Важно отметить, что их можно обменять исключительно по предъявлению на конкретное количество того или иного продукта или же товарных денежных средств, к примеру, на серебро или золото. Таким образом, можно сделать вывод, что обеспеченные деньги в некотором смысле служат представителями товарных денежных средств.

Кредитные деньги

Виды денег и их особенности в соответствии с рассматриваемой классификацией заключительным своим элементом содержат кредитные деньги. Они представляют собой некоторое право требования в будущем непосредственно в отношении юридических или физических лиц специально оформленного долга. Важно дополнить: как правило, оно выступает в форме передаваемой ценной бумаги и используется для приобретения товаров или услуг, а также для оплаты собственных обязательств. Необходимо помнить, что оплата по рассмотренному долгу производится так или иначе в конкретный срок.

Виды денег и их особенности

Помимо выше представленной классификации, существует разделение денег на полноценные и неполноценные, безналичные и наличные. Так, полноценные денежные средства имеют определенную товарную стоимость, позволяющую создавать их покупательную способность. Последняя, в свою очередь, является адекватной внутренней стоимости денежных средств, которая определяется непосредственно условиями их воспроизводства. Необходимо дополнить, что полноценные деньги классифицируются на металлические и товарные.

Неполноценные денежные средства не наделены товарной стоимостью. Важно отметить, что они разделяются на обеспеченные и необеспеченные, хартальные и денежные суррогаты. В первую очередь столь интересная классификация зависит от основ законодательства в отношении обращения денежных знаков. Неполноценные денежные средства, которые обеспечены валютными металлами или товарной продукцией, являются представителями денег полноценных. Кроме того, они наделены представительной стоимостью, хоть и не обладают собственной.

Что же такое представительная стоимость? Это не что иное, как мера, напрямую связанная с покупательной способностью. Как правило, таковой обладают обеспеченные неполноценные денежные средства непосредственно после обмена на полноценные. Так как необеспеченные денежные средства не могут иметь обеспечения, они не обмениваются на валютные металлы или золото. Кроме того, их считают деньгами из-за соответствующего доверия со стороны субъектов экономической деятельности и, конечно же, всеобщего признания. Необходимо дополнить, что видом неполноценных денежных средств являются хартальные деньги. Их обращение наделяется законодательными основами, официально поддерживается государством и широко признается в обществе.

Наличные и безналичные деньги

Под наличными денежными средствами следует понимать деньги, которые находятся непосредственно на руках у населения и в первую очередь выступают инструментом обслуживания розничного товарооборота, а также личных платежно-расчетных операций. Так, наличностью являются металлические и бумажные денежные средства, передаваемые из рук в руки в натуральной форме.

Безналичные деньги - это в первую очередь основная денежная масса, которая хранится непосредственно на банковских счетах. По-другому их именуют кредитными или депозитными денежными средствами безналичного расчета.

Формы денег

Под формой денежных средств следует понимать внешнее выражение (иными словами, воплощение) того или иного их вида, который дифференцируется в соответствии с выполняемым функционалом. Сегодня известны следующие формы денежных средств: бумажные, металлические, кредитные, банкнота, вексель, депозитные, безналичные, чеки и электронные. Многие из них уже упоминались выше, поэтому целесообразным будет рассмотреть некоторые принципиально новые понятия.

Вексель

Вексель - это первая разновидность кредитных денежных средств, возникшая в результате торговли при условии рассрочки платежа. В практическом смысле данного слова вексель необходимо рассматривать как безусловное письменное обязательство со стороны должника по уплате определенной суммы денежных средств в предварительно оговоренный временной период и в заранее установленном месте. Необходимо отметить, что различают простой и переводный векселя. Первая разновидность выдается должником, вторая же выписывается кредитором и направляется должнику для утверждения в виде подписи с возвратом непосредственно кредитору. Кстати, второе название последнего вида из представленных - тратта.

Важно отметить, что сегодня российское вексельное обращение регулируется посредством Федерального закона номер включают также вексель) «О переводном и простом векселе». Интересно дополнить также, что рассматриваемая категория имеет специфические особенности, среди которых:

- Абстрактность (обязательное указание вида сделки).

- Бесспорность (оплата долга происходит в обязательном порядке; в противном случае должнику назначаются принудительные меры по взысканию).

- Обращаемость (она предполагает возможность взаимного зачета обязательств по векселю).

- Обслуживание исключительно оптовой торговли.

- Вовлечение в процесс лишь определенного круга лиц.

Чеки

Под чеком следует понимать денежный документ, который содержит приказ собственника счета в учреждении кредитного характера непосредственно о выплате держателю определенной суммы денежных средств. Сегодня принято классифицировать чеки следующим образом:

- Именные чеки выписываются на конкретное лицо при условии исключения права передачи третьим лицам.

- Ордерные чеки составляются на конкретное лицо, однако наделяются правом передачи иному субъекту по индоссаменту.

- Предъявительские чеки, в соответствии с которыми установленная сумма денежных средств выплачивается непосредственно предъявителю данного документа.

- Расчетные чеки применяются исключительно в случае безналичных расчетов.

- Акцептованные чеки, в соответствии с которыми банковская организация дает акцепт (иными словами, согласие) произвести платежную операцию на определенную сумму.

Необходимо заметить, что сущность чекового документа заключается в том, что он является непосредственно инструментом получения наличных денежных средств в банковском учреждении. Кроме того, чек выступает в роли средства обращения и платежа, а также служит инструментом расчетов безналичного характера. Сегодня чековые документы постепенно вытесняются электронными деньгами и заменяются кредитными карточками, что, конечно же, благоприятно влияет практически на все аспекты общественной жизни.

Использование денег - любого предмета, который является общепризнанным в качестве средства платежа за товары, услуги и долги - значительно упрощает обмен.

Функционирование современной экономики невозможно без общепринятого средства обмена.

Многие тысячелетия назад из массы товаров выделилась группа или даже один товар, который стал играть роль посредника в обменных операциях. У некоторых народов богатство измерялось численностью голов скота, и стада пригонялись на рынок для оплаты предполагаемых покупок (латинский корень слова «капитал» - capus, т.е. голова, штука). В России обменные эквиваленты назывались «кунами» - от меха куницы. Древние эквиваленты поражают воображение: табак и кожи, бусы из раковин, вино и рабы, пиво.

Так сложились зародышевые формы денег.

\r\nЗолото и серебро

в роли денег

\r\nСтихийное развитие товарных отношений привело к тому, что в конечном счете роль денег как орудия опосредования обмена всех

\r\nтоваров прочно и надолго закрепилась за драгоценными металлами - серебром и золотом.

С совершенствованием технологий обработки металлов монеты начали чеканить из серебра и золота. Их общепризнанность в роли денег обеспечивалась тем, что они сами по себе были товаром, имели внутреннюю ценность. Самой удобной формой монеты оказалась круглая.

Каков механизм стихийной эволюции товаров-посредников, чем он предопределяется?

Здесь действует закон естественного отбора и приспособления естественных свойств денежных товаров к общественным потребностям. Как писал в начале XVIII в. ирландец Р. Кантильон в своем труде «Очерк об общей природе торговли», который был опубликован в 1755 г., «золото и серебро, и только они, малы по объему, одинаково добротны, легки в перевозке, не оставляют отходов при размене, удобны для хранения, красивы и блестящи в предметах, которые из них изготавливают, и могут использоваться до беско-нечности»1.

Таким образом, драгоценные металлы обладают рядом естественных свойств, которые делают их наиболее пригодными для выполнения общественных функций всеобщего эквивалента:

однородностью - два куска одного и того же благородного металла одинакового веса ничем не отличаются друг от друга, имеют равную стоимость; поэтому для выражения стоимости товаров лучше всего подходит такой товар, все экземпляры которого качественно одинаковы и различаются лишь количественно, по весу;

делимостью - благородные металлы в отличие от иных денежных материалов (мехов или скота) делятся на части без потери стоимости, что весьма важно для денежного товара, который призван обслуживать обмен товаров самой различной стоимости;

безотходностью - данное свойство тесно связано с предыдущим: в случае деления денежного материала общая стоимость не уменьшается, нет и отходов, более ценных и менее ценных частей;

портативностью - деньги удобны в пользовании тогда, когда они имеют малый вес, следовательно, их можно легко носить; например, весьма небольшие, легко переходящие из рук в руки весовые количества серебра (и особенно золота) имеют высокую стоимость и потому способны обслуживать обращение крупных масс сравнительно дешевых товаров;

удобством транспортировки - деньги удобны в пользовании тогда, когда их легко спрятать;

сохраняемостью (износостойкостью) - благородные металлы не подвержены порче и связанной с ней потере стоимости, их не ест тля, ржа и пр.;

универсальностью как средство накопления, сокровище - драгоценные металлы служат средством накопления независимо от политического строя, установившегося в стране, изменения государственных границ, перемещения из страны в страну.

Блауг М. Экономическая мысль в ретроспективе. М.: Дело Лтд, 1994.

Таким образом, в результате естественного отбора денежных материалов роль денег на длительное время закрепляется за драгоценными металлами.

Единицей счета стал вес, что, конечно, удобнее, чем измерение в штуках. Оставалось решить проблему надежности и достоверности весовых количеств денежного металла. Выход был найден посредством чеканки монет, т.е. слитков металла строго определенной формы, веса и достоинства. Монеты стали узаконенным средством обращения и платежа. Так в ходе исторического развития первоначально сложилась система металлического денежного обращения. Биметаллизм Вначале существовала система биметаллизма

и монометаллизм (XVI-XVm ^ означающая обращение на равных основаниях двух металлов - золота и серебра, между которыми установилось фиксированное соотношение.

Биметаллический стандарт, или биметаллизм, представляет собой денежную систему, где совместно обращаются золотые и серебряные монеты, между которыми установлен фиксированный курс обмена. Как и всякая денежная система, биметаллизм включает определенные институциональные соглашения1.

Институциональные соглашения основываются на двух составляющих: на законе о чеканке и законе о денежном обращении. Власти могут разрешить свободную чеканку монет из одного или обоих металлов.

Свободная чеканка золотых и серебряных монет является необходимым, но не достаточным условием биметаллического стандарта. При свободном денежном обращении, либеральном экспорте и импорте обоих металлов монета становится неограниченным законным платежным средством. Соответственно биметаллизм обладает следующими характеристиками:

свободная чеканка монет;

неограниченное обращение монет и благородных металлов;

фиксация обменного курса между двумя металлами.

Если все три условия соблюдены, биметаллизм называют системой двойного стандарта, или системой двойных валют. В чистом виде он существовал в США и Латинском валютном союзе в XIX в. Вариация описанных условий дает различные денежные системы. Когда только один металл разрешен к чеканке монет и его обращение не ограничено, то биметаллизм становится монометаллизмом. Великобритания ввела монометаллизм в 1816 г. Если оба металла

http://www.forextimes.ru/article/a20997.htm.

могут обращаться без ограничений, но только один разрешен к чеканке, то система носит название «хромой» (или «горбатый») биметаллизм. Он функционировал в Великобритании с 1774 по 1816 г., во Франции, Германии и США - после 1873 г.

Наконец, последний вариант - это чеканка монет из обоих металлов и свободное обращение одного из них. Курс торговых денег, которые образуются таким образом, устанавливается рынком самостоятельно. Торговые деньги обращались в средневековой Европе, а также в Германии, Австрии и Нидерландах до безвозвратного перехода на золотой стандарт.

Золото и серебро всегда шли рука об руку в мире денег. В Римской империи обращались как золотые, так и серебряные монеты. В Европе начиная с раннего Средневековья основу национальных денежных систем составляло только серебро. В XIII в. золотые монеты, ходившие в обращении в Византии и мусульманском мире, вновь вернулись в Западную Европу. Однако их было очень мало, и оценивались они в номинале серебряных монет (чаще всего в марках). После завоеваний в Новом Свете золото в XVI в. хлынуло на европейский континент. Европейские правительства начали устанавливать официальный курс обмена между золотом и серебром. Из-за того что среди властей Европы не было единого мнения насчет оптимального курса обмена, время от времени возникало спекулятивное движение металла из одних стран в другие. Для предотвращения спекуляций правительства периодически корректировали официальный курс.

Первые две трети XIX в. мировая валютная система разделялась на три блока. В зависимости от типа металлического стандарта различались золотой и серебряный монометаллизм, а также биметаллический стандарт.

В золотой блок входили Великобритания, Португалия, а также большинство британских колоний и доминионов.

В серебряном блоке состояли Пруссия, Россия, Австрия, Нидерланды, Дания, Норвегия, Швеция, Мексика, Китай, Индия и Япония.

Ядро биметаллического блока образовывали США и Латинский валютный союз, действовавший с 1865 г., во главе которого стояла Франция. В него входили также Бельгия, Италия, Швейцария, Папская область и Греция. Аналогичная денежная система применялась в Болгарии, Румынии, Испании, Финляндии, которые формально в союз не входили.

Общий денежный стандарт, а также параллельное обращение монет из разных стран в рамках одного блока обеспечивали стабильность валютных курсов внутри каждого блока. Однако между самими блоками стабильность валютного курса не наблюдалась: цена золота и серебра по отношению друг к другу постоянно изменялась. С 1800-х по 1870-е гг. колебания обменного курса были относительно небольшими. Как только появлялось новое месторождение золота, цена на него в серебряном эквиваленте падала, а когда находили серебряные залежи, то снижалась цена серебра. Колебания курсов приводили к интересному явлению: из денежного обращения попеременно вытеснялось то золото, то серебро. В 1850-х гг. в Калифорнии, Австралии и Неваде обнаружились обширные золотые россыпи, и подешевевший металл хлынул в страны биметаллизма. Из него чеканились полноценные золотые монеты, которые по официальному курсу обменивались на серебряные монеты. Странам с золотым монометаллизмом (прежде всего Великобритании) оказалось выгодно менять свое золото в Париже для обслуживания долгов странам серебряного монометаллизма.

В связи с тем, что поддерживалось свободное денежное обращение, в странах Латинского валютного союза золото «вымывало» серебро. Действовал закон денежного обращения, открытие которого приписывают британскому банкиру XVI в. Т. Грэшему: «Худшие деньги вытесняют лучшие».

Согласно этому закону из обращения исчезают деньги, рыночная стоимость которых повышается по отношению к «плохим» деньгам и официально установленному курсу. Они припрятываются дома, оседают в сундуках и банковских сейфах. В истории много тому примеров. Одним из них является попытка на Руси в XVII в. при царе Алексее Михайловиче ввести в обращение медную монету. Стараясь поправить экономическое положение после войны, правительство начало чеканку медных денег и прощало им принудительный курс.

В результате значительно выросла рыночная цена серебряного рубля по сравнению с номинальной, серебро начало исчезать из обращения, стремительно выросли товарные цены, что и вызвало бунты населения, получившие название «медные бунты». Нормализация положения была достигнута только после изъятия медных денег из обращения.

Но в 1870 г. в США находят большие месторождения серебра, и его приток подрывает репутацию благородного металла. Многие страны, включая Германию, с 1871 г. демонетизируют серебро и вводят золотой монометаллизм. Чуть ранее большинство делегатов Парижской конференции 1867 г. проголосовало за придание золотому стандарту международного статуса. Теперь серебро начинает вытеснять золото в странах биметаллизма.

Таким образом, биметаллизм де-факто превращался то в золотой, то в серебряный монометаллизм. Такая система впоследствии была названа альтернативным стандартом, поскольку на практике из обращения исчезал тот металл, ценность которого в данный момент времени была завышена.

Многие экономисты полагают, что биметаллизма как такового не существует, а есть лишь система переключения между двумя монометаллическими стандартами. Серебряный доллар больше не чеканится.

Особых неприятностей циклические изменения в денежной системе не приносили, пока объем международного движения капитала не превысил размеры накоплений драгметаллов в странах биметаллизма. Встал вопрос: как ограничить стихийную игру рынка и укрепить денежную систему? Ответы были самыми разными. Наиболее простое и очевидное решение - отменить фиксированный курс обмена между двумя металлами. Один ученый из Ганновера, где такая система просуществовала до 1857 г., назвал одновременное обращение двух металлов без официального обменного курса системой параллельных валют, чтобы отличить ее от классического биметаллизма. В Латинском валютном союзе с 1873 г. прекратили чеканить серебряные монеты, а неограниченный прием серебра в качестве платежа упразднили. По сути дела, власти решили постепенно переходить от биметаллизма к монометаллизму.

В 1871 г. Япония объявила о введении золотого стандарта, но вследствие нехватки золота и постоянного бюджетного дефицита перешла на биметаллизм. Вскоре после победоносной войны с Китаем Япония получила огромную контрибуцию - 38 млн ф. ст., обеспеченных британским золотом. Именно эти средства и позволили учредить в 1897 г. «золотую» иену.

С 1893 г. в Индии перестал действовать серебряный стандарт. Вместо него был введен золотой монометаллизм, однако сделано это было косвенным образом: индийские рупии по фиксированному курсу обменивались на «золотой» фунт стерлингов. Так постепенно шло создание стерлингового валютного блока.

В Российской империи уже длительное время велась подготовка к денежной реформе. Французские власти и деловые круги призывали правительство Александра III ввести серебряный монометаллизм или, еще лучше, биметаллизм. Однако, несмотря на все препятствия (Франция являлась основным кредитором России), С. Витте в 1897 г. ввел в России золотой стандарт. Между тем в Европе и Северной Америке полным ходом шел распад биметаллической системы. Сначала биметаллизм превратился в хромой стандарт, а затем отказались и от него. С 1900 г. оплата ценных бумаг в США предусматривалась только в золоте, а чеканка серебряного доллара остановилась. Чтобы обеспечить плавный вывод серебра из денежного обращения Казначейство США ежемесячно производило его закупки. В связи с прекращением чеканки серебряных монет встал вопрос о роспуске Латинского валютного союза. Правительства стран-участниц обратились к Франции с требованием гарантировать возмещение хотя бы золотого содержания серебряных монет. Франция сделать это отказалась, и в 1890-е гг. союз прекратил свое существование, хотя формально он сохранялся до конца 1926 г.

Таким образом, в XIX в. на смену биметаллизму пришла система монометаллизма. Закрепление за ним монопольной роли денег называется также системой золотого стандарта. Для нее характерны: чеканка и обращение золотых монет, свободный размен бумажных денег на золото в соответствии с установленным законом содержанием металла в денежной единице.

После введения золотослиткового и золотовалютного стандартов золотые монеты полностью ушли из обращения и золотое обеспечение было отменено. Итак, в современных условиях золото, а еще раньше серебро, перестало быть денежным товаром. Виды и формы При анализе видов и форм денег рассматриваются

пенег готовые результаты их эволюции, дифференциа-

Видом денег называется подразделение денег по природно-функциональному признаку. Принято выделять три основных вида денег:

товарные;

символические;

кредитные.

В рамках вида денег выделяются денежные формы.

Формой денег называется внешнее выражение (воплощение) определенного вида денег. Так, современные кредитные деньги имеют несколько форм воплощения:

бумажные;

депозитные;

электронные.

Наконец, в рамках каждой современной денежной формы можно выделить несколько платежных инструментов, служащих для совершения конкретной покупки. Например, депозитные деньги включают такие платежные инструменты, как чеки, пластиковые карты и т.д.

Исторически существовало две формы денег - полноценные и неполноценные, затем добавились квазиденьги (табл. 1.2).

Таблица 1.2. Формы и виды денег

Форма денег и квазиденьги Вид денег и квазиденег

\r\nПолноценные деньги Металлические деньги: золотые и серебряные слитки; золотые и серебряные монеты\r\nНеполноценные деньги Бумажные деньги - казначейские билеты (наличные деньги) Кредитные деньги - банкноты (наличные деньги)

Средства на счетах до востребования Разменные монеты\r\nКвазиденьги Кредитные деньги: векселя; чеки;

банковские карты Депозиты срочные, сберегательные, в иностранной валюте Депозитные сертификаты Краткосрочные и среднесрочные государственные ценные бумаги\r\nПолноценные деньги имели товарную природу, обладали собственной внутренней стоимостью. Товарные деньги - это вид денег, представляющий собой реальные товары, выступающие в качестве реального эквивалента, покупательная способность которых основывается на их товарной стоимости.

Товарные деньги используются как средство обмена, а также продаются и покупаются как товар. Они имеют ту же ценность при торговле ими как обыкновенным товаром или при любом другом способе использования, какую они имеют в качестве денег. Яркий пример товарных денег - золото и серебро. Золотые деньги приобретают свою стоимость от стоимостной субстанции денежного товара, которая создается в сфере добычи золота. Наличие внутренней стоимости денег делает их независимыми от рынка товаров, придавая тем сам абсолютную устойчивость. Только ее изменение вызывает изменение товарных цен. Для устойчивости обращения золотых денег необходимо, чтобы внутренняя стоимость, полученная в сфере производства золота и меновая стоимость его в сфере обращения, постоянно совпадали.

Неполноценные (символические) деньги - это средство платежа, их стоимость или покупательная способность в качестве денег превосходит издержки производства или ценность при альтернативном использовании. Современные деньги принимаются в качестве платежа еще и потому, что этого требует закон. Такие деньги являются законным средством платежа.

Законное средство платежа - это деньги, которые правительство провозгласило обязательными для приема при обмене и в качестве законного способа уплаты долга.

Квазиденьги, к которым относятся кредитные деньги (необращающийся документ с надписью «я вам должен такую-то сумму»), - это средства обмена, они представляют собой обязательства частного лица или фирмы.

Итак, товарные деньги можно назвать и полноценными деньгами, если товар, из которого они изготовлены, имеет одну и ту же стоимость в сфере обращения в качестве денег, а также и в сфере экономики в качестве богатства. Имея внутреннюю стоимость, полноценные деньги не зависят ни от других видов богатства, ни от рыночных условий.

Неполноценные деньги (бумажные и кредитные), покупательная способность которых превышает внутреннюю стоимость товара, выступают носителем денежных отношений. Покупательная способность этих денег определяется рыночными условиями.

Обращение бумажных денег включает в себя не только хождение тех, что выпускаются государственным казначейством с принудительным курсом (казначейских билетов), но и кредитных денег - долговых обязательств банков, т.е. банкнот и различных орудий безналичных расчетов.

Бумажные деньги имеют ряд отличий от других видов денег. Первые бумажные деньги появились в Китае в период правления императора Хина Тсюнга, в 806-821 гг. н.э. На протяжении XIII-XIV вв. бумажные деньги получили широкое распространение на территории Китая, Монголии, Персии и Японии. Первые бумажные деньги выпускались из древесной коры, на них наносились различные знаки и печати, подтверждающие их покупательную способность. Китай стал первой ареной гиперинфляции вследствие чрезмерной эмиссии бумажных денег. По этой причине в 1455 г. хождение бумажных денег на территории Китая было запрещено.

Самые ранние выпуски банкнот были осуществлены в Стокгольме в 1661 г. В России бумажные деньги (ассигнации) впервые введены при Екатерине II в 1769 г.

Бумажные деньги создает государство в лице казначейства, а банкноты - частные банки, обладающие эмиссионной функцией. Бумажные деньги выпускаются для нужд государства.

Современные бумажные деньги характеризуются тремя признаками:

неразменностью;

наличием принудительного курса;

беспроцентностью.

В настоящее время значительная часть неразменных денег в развитых странах выпускается в форме наличных денег. Около 95-97% общего объема составляют бумажные деньги, выпускаемые правительствами или центральными банками. Оставшаяся часть - 3-5% общего объема - выпускается в виде разменных монет, как правило, от лица казначейства.

Например, в США в 1999 г. объем наличных денег, находящихся в обращении, составлял 628,4 млрд долл., из них банкноты - 601,2 млрд долл., или 95,48%, а монеты - 4,52%.

Объем наличной денежной массы в обращении по эмиссионному балансу в РФ на 1 апреля 2008 г. составил 3 трлн 802 млрд руб. На эмиссионном балансе ЦБ РФ производится учет сумм денежных знаков, выпущенных в обращение и изъятых из обращения, а также хранящихся в резервных фондах. По структуре наличная денежная масса распределялась следующим образом: 3 трлн 781 млрд 530,8 млн руб. составляли банкноты и 20 млрд 786,1 млн руб. - монеты. Банкнот насчитывалось 5 млрд 885 млн экземпляров, а монет - 36 млрд 078 млн экземпляров.

Важнейшей основой признания современных денег кредитными является характер их происхождения и применения. Прежде всего заслуживает внимания то, что поступление кредитных денег в оборот и их изъятие из оборота происходит в результате осуществления кредитных отношений, складывающихся при выдаче банками ссуд заемщикам и при погашении ссудной задолженности заемщиками. Достаточно отчетливо кредитный характер современных денег проявляется и в процессах их функционирования, осуществления денежного оборота.

В современных условиях преобладающая часть денежной массы хранится на счетах в банках, и денежные обороты совершаются большей частью в порядке безналичных расчетов. Естественно, что в подобных операциях имеют место кредитные отношения между банками и владельцами средств, хранящихся в банках. Точно так же кредитные отношения между банками и владельцами находящихся в банках средств существуют при перечислениях средств со счетов одних клиентов на счета других клиентов. В этих случаях погашается задолженность владельца средств банку, в котором они хранились, и возникает задолженность получателя тому банку, в который поступили средства.

Иначе говоря, хранение денег и их движение происходит на основе кредитных отношений, в которых применяются кредитные деньги. В равной мере кредитными деньгами являются в современных условиях бумажные денежные знаки. Они поступают в оборот и возвращаются в банк на основе кредитных отношений. Вместе с тем дополнительное поступление наличных денег в оборот из банка возможно в результате предоставления ссуды, сумму которой заемщик может получить наличными деньгами или зачислить полученную ссуду на свой счет в банке с последующим получением с этого счета необходимой суммы наличными деньгами.

Напротив, при поступлении от клиента наличных денег они зачисляются в кассу банка, а вкладчик становится на соответствующую сумму кредитором банка.

Таким образом, безналичные и наличные денежные единицы функционируют как кредитные деньги, представляющие собой совокупную денежную массу страны1.

Рассмотрим теперь вопросы эволюции и трансформации одних

вещественных форм денег в другие, более абстрактные, формы.

Исторически использовались три способа пла-\r\nСпособы платежа „ „ „

тежа: пензаторныи, хартальныи и жиральныи.

При обращении действительных денег первоначально платежи

производились с помощью взвешивания отдельных кусочков

(слитков) руды соответствующего монетного сырья (медь, серебро,

золото). Этот способ платежа получил название пензаторныи. На

данной стадии развития денежного хозяйства, чтобы осуществить

платеж, следовало выполнить две операции: взвешивание и платеж.

Это создавало определенные неудобства, повышало трансакцион-

ные издержки.

1 Ямполъский М. Современные кредитные деньги и регулирование денежной массы в обороте // Вестник Финансовой Академии. 2007. № 4.

Позднее менялы на отдельных кусочках удостоверяли пробу и вес слитка, в итоге при обращении слитков отпадала необходимость взвешивать, а оставалась лишь потребность считать при обмене товара на деньги. На данной основе постепенно появились монеты.

Право чеканки монет определенного образца вначале принадлежало монетным дворам (открытая чеканка), а затем стало монополией государства (закрытая чеканка). В итоге платежи стали производиться путем передачи отчеканенных монет из рук в руки. Данный способ платежа получил название хартальнъш.

При хартальном способе вначале использовались полноценные монеты, основанные на монетном паритете, внутренняя стоимость которых совпадала с номиналом. Затем монетный паритет по мере развития монетного денежного обращения все больше стал нарушаться и обусловил разрыв между номиналом и внутренним содержанием монеты. Вначале этот разрыв, возникал стихийно из-за износа монет, а потом эмитенты монет стали использовать его сознательно.

Особенно это проявилось, когда чеканка монет стала монополией государства. Являясь монопольным эмитентом монет, государство не имеет конкурентов в удовлетворении спроса на монеты, директивно устанавливает курс монеты.

Курс монеты - это отношение товарных единиц в расчете на одну монету, или, иными словами, покупательная способность монеты. При нарушении монетного паритета эквивалентность обмена нарушается, и эмитент монеты получает эмиссионный доход, получивший название сеньораж. Этот термин восходит ко времени металлического денежного обращения, и означал он оплату услуг монетного двора за чеканку монет. При бумажноденежном обращении сеньоражем называют также прибыль, получаемую казной при оплате издержек эмиссии. Если не иметь в виду последующую инфляцию, то сеньораж приобретает вид инфляционного налога1.

Чтобы иметь средство платежа, выпуск которого осуществляет правительство, гражданам приходиться жертвовать определенным количеством товара из-за неэквивалентного обмена товара на деньги. Поэтому сеньораж равносилен налогу, взимаемому эмитентом денег. Величина данного налога равна сумме превышения номинала над реальной стоимостью металла, находящегося в законно обращающейся монете. При замене монетного денежного обращения нотальным и жиральным денежным обращением - величина сень-оража эмитента определяется разрывом между номиналом и обеспечением денег.

1 См.: Бункина М.К., Семенов A.M., Семенов A.M. Макроэкономика. М.: ДИС, 2003.

Если эмитентом денег могут быть и другие лица помимо государства, то спрос на деньги упадет и эмиссионный доход будет сокращаться. Если правительство снизит курс денег, уменьшив их обеспечение, то, несмотря на рост эмиссионного дохода государства, покупательная способность денег будет падать. Поскольку у правительства всегда есть соблазн получить эмиссионный доход, чтобы поправить дела казны, то выпуск денег ему доверять опасно. История развития денежного хозяйства в России и последствия денежных реформ, проводимых в стране, красноречиво это подтверждают.

Данная проблема исторически разрешилась независимостью центрального банка, который контролирует денежную базу и получает эмиссионный доход от эмиссии банкнот. Поскольку центральный банк не отвечает за состояние государственной казны, то у него меньше соблазна увеличивать эмиссионный доход. Чем дальше он удален от казны, тем больше заботится о доверии к банкнотам.

Таким образом, при хартальном способе платежа вначале использовалось монетное обращение, но постепенно оно стало вытесняться нотальным денежным обращением, представляющим обязательства казначейства и эмиссионных банков. Развитие депозитного денежного обращения сокращает потребность в банкнотах и банкнотном обращении.

На смену хартальному способу платежа пришел жиральныи. При нем платежи совершаются путем трансферта по счетам в банке. Депозитные (жиральные) деньги - это более высокая степень развития денежного хозяйства. Для них характерно следующее: во-первых, утратилась абстрактная стоимость монетной субстанции денег - кредит как товар-услуга заменил золото в качестве всеобщего эквивалента; во-вторых, исчезла потребительская стоимость денежного товара; в-третьих, современным деньгам присущи лишь меновая стоимость и формальная потребительная стоимость в средстве платежа; в-четвертых, исчез такой элемент, как вещественность; в-пятых, долговое обязательство становится деньгами только тогда, когда приобретает особую форму движения и когда отвечает формообразующим признакам денег.

Более высокая абстрактность депозитных денег дает основание некоторым авторам считать их неравноценными банкноте или наличным деньгам. Современные деньги, не важно, в какой форме они представлены (наличной или безналичной), обладают ценностью благодаря своему обеспечению. Мы воспринимаем их как деньги не потому, что это результат договоренности, а потому, что они отвечают таким формообразующим признакам денег, как мера стоимости, средство обмениваемости, средство сохранения стоимости и обладание эластичностью.

Мера стоимости современных денег проявляется не напрямую к их внутреннему содержанию, как при пензаторном способе платежа, а опосредованно через их обеспечение. Чем выше курс современных денег, тем с большим успехом они справляются с этой ролью. Поскольку в качестве обеспечения денег выступает своеобразный товар «кредит-услуга», обладающий способностью к самовозрастанию, то современные кредитные деньги обладают свойством сохранения стоимости. Что касается эластичности современных кредитных денег, то она проявляется в их способности расширяться или сжиматься в зависимости от спроса.

Таким образом, природу современных денег можно объяснить на основе теории стоимости, проследив в процессе эволюции трансформацию платежных средств.

Поскольку эмиссия наличных денег монополизирована государством, потенциально наличные деньги могут выпускаться в любом количестве. Например, американская валюта в настоящее время обеспечена золотовалютными резервами только на 4-5%. Суммарное золотовалютное и товарное обеспечение американской валюты составляет не более 20-25%. Между тем данная ситуация не представляет реальной угрозы для денежного обращения США. Дело в том, что подавляющая часть наличной долларовой массы (около 60%) находится на руках нерезидентов США и равномерно распределена по всему миру. Большинство из держателей не имеют спекулятивных мотивов.

На протяжении второй половины XX в. значение бумажных денег в качестве средства платежа в развитых странах неуклонно снижалось. Это было связано с повсеместным замещением в платежном обороте наличных денег депозитными деньгами. Параллельно уменьшался и государственный доход от эмиссии наличных денег. Если в 1982 г. эмиссионный доход составлял (в % к ВВП): в США - 0,8, в Великобритании - 0,6, в Германии - 0,9, то в 1994 г. - соответственно 0,4, 0,3 и 0,5. В настоящее время вместе с активным развитием депозитной деятельности различных финансовых институтов, а также с появлением электронных денег ожидается дальнейшее сокращение потребности в бумажных деньгах.

В процессе развития рыночного хозяйства\r\nКредитные деньги ^ ^ ^ -

вследствие усложнения связей между его субъектами и увеличения временных границ между производством и реализацией товаров и услуг наиболее распространенной формой становятся кредитные деньги.

Существует такой вид денег, как вексель - долговое обязательство заемщика кредитору об уплате долга в определенный срок. В соответствии с традициями советской, а позднее и российской по-литэкономической школы векселя относятся к кредитным деньгам. Действительно, в качестве кредитно-расчетного средства вексель выступает неким прообразом банкнот, а позднее - и бумажных денег. Однако в современной экономической теории векселя рассматриваются в большей степени как ценные бумаги, выступающие в качестве инструмента коммерческого кредитования, а не денег. В то же время значение финансовых векселей в денежном обращении России и других развивающихся стран в качестве расчетного средства достаточно высоко.

Первые упоминания о векселях относятся к 1160-1200 гг. В то время в Англии стали применять деревянные таблички в качестве средства кредитования. В XI-XII вв. векселя активно использовались в Италии во время проведения торговых ярмарок. В Российской империи законодательное оформление вексельного обращения связано с введением в действие Вексельного устава в 1729 г. В настоящее время форма векселя, порядок его выставления, оплаты, обращения, права и обязанности сторон регулируются нормами национального вексельного законодательства, которое основывается на Едином вексельном законе (ЕВЗ), принятом Женевской вексельной конвенцией в 1930 г.

Вексель как разновидность долговых обязательств обладает следующими особенностями:

абстрактностью (на векселе не указывается конкретный вид сделки, а вместе с ним источник возникновения долга);

бесспорностью (безусловная оплата долга, включая принудительные меры после составления нотариусом акта о протесте);

обращаемостью (используется вместо наличных денег как платежное средство при передаче векселя другим лицам с передаточной надписью на его обороте); это создает возможность взаимного зачета вексельных обязательств.

По характеру возникновения векселя бывают коммерческими и финансовыми. Коммерческий вексель основан на реальных торговых сделках и является основой развития коммерческой формы кредитования. Финансовый вексель не имеет реальной основы и часто рассматривается как денежный суррогат. Он применяется при предоставлении денег в долг. Одной из разновидностей финансового векселя являются казначейские векселя, выпускаемые государством для покрытия бюджетных расходов.

По своему характеру вексель может быть простым и переводным. Простои вексель является обязательством векселедателя оплатить векселедержателю определенную сумму в установленный срок. Пе-реводнои вексель (тратта) представляет собой приказ векселедержателя (трассанта), адресованный плательщику (трассату), уплатить указанную сумму третьему лицу (ремитенту).

Вексель как денежный инструмент способствует сокращению объема неплатежей между хозяйствующими субъектами, служит инструментом мобилизации свободных денежных ресурсов юридических и физических лиц, является объектом залога при кредитовании. Тем не менее вексельное обращение имеет свои границы:

у векселя ограниченный срок обращения;

векселями нельзя осуществлять выплату заработной платы и других регулярных доходов, а также платежи в бюджет;

вексель не может быть использован в нескольких платежных операциях;

вексель обслуживает только оптовую торговлю;

В вексельное обращение вовлекается ограниченный круг лиц.

Эти границы не позволяют векселю выполнять основные денежные функции, следовательно, он не может рассматриваться в качестве денег.

Депозитные деньги - это система специальных расчетов между банками на основе банковских вкладов путем переноса суммы с одного счета на другой. Их возникновение исторически связано с развитием банковской системы и осуществлением банковских операций по учету векселей. Они представляют собой числовые записи определенной денежной суммы на счетах клиентов в банке. Первоначально депозитные деньги появлялись при предъявлении владельцами векселя к учету его в банк, в результате чего банк вместо выплаты суммы долга банкнотами открывал владельцу векселя счет. На таком счете фиксировалась причитающаяся сумма денег, и с этого счета осуществлялись платежи путем их списания. В настоящее время депозитные деньги чаще всего появляются путем внесения наличных денег в кассу банка и открытия текущих банковских счетов.

Сегодня ряд финансовых институтов имеет право выпускать неразменные деньги в форме открытия трансакционных (текущих, чековых, карточных) счетов, которые получили название депозитных денег. Банки, ссудосберегательные ассоциации, кредитные союзы в большинстве развитых стран предоставляют клиентам возможность открывать текущие счета. Все эти депозитные учреждения являются частными. На долю депозитных денег приходится от 55 до 80% денежного агрегата М1 - массы «денег для сделок». В России только банки имеют право выпускать неполноценные деньги в форме открытия текущих депозитов. На долю депозитных денег в 2001 г.

в России приходилось около 75% денежного агрегата М2 - денежной массы в обращении.

Управление депозитными деньгами чаще всего осуществляется при помощи чека, пластиковой карты или систем дистанционного доступа к банковским счетам. Платежи на крупные суммы производятся с использованием оптовых электронных платежных систем. Следует заметить, что данные платежные инструменты сами по себе не добавляют в обращение денег. Они являются денежными документами, обусловливающими проведение расчетных операций, которые характеризуются разной степенью рентабельности и удобства, так как за каждой из них стоит своя платежная система, институциональная структура, через которую осуществляются финансовые сделки между субъектами хозяйства.

Чек - приказ собственника счета об уплате определенной суммы денег, который выписывает владелец текущего счета в этом банке. Чеки используются физическими и юридическими лицами для взаимных расчетов. Первое упоминание о них относится к 1659 г., когда в Лондоне был выписан чек на имя господина Дел-бо. Однако широкое распространение чеки получили лишь в конце XIX в. с активным развитием депозитных операций банками развитых стран. Уже к 1890 г. в США с помощью чековых счетов осуществлялось около 90% всех трансакций. Как правило, плательщиком по чеку выступает банк или другой кредитный институт, в котором помещен счет плательщика. Можно выделить три основные функции чека:

1) служит средством получения денег в банке с текущего счета;

выступает средством обращения и платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

является инструментом безналичных расчетов, значительно сокращая объем наличных денег в обороте.

Особенностью чека как платежного инструмента является то, что он должен быть физически предъявлен в банк для оплаты. Таким образом, появляется неинкассированный остаток - флоут, по которому чекодатель пользуется кредитом.

В современных развитых странах чеки играют важную роль, особенно в тех из них, в которых в силу платежных традиций широкое развитие получили филиальные сети кредитных учреждений. К таким странам относятся США, Канада, Великобритания и др. В США чеки опосредуют около 70% всего объема безналичных платежей и составляют около 11% их стоимости. В Канаде чеки опосредуют около 32% всего объема безналичных платежей и составляют около 22% их стоимости.

\r\nЭлектронные формы платежей

\r\nС развитием во второй половине XX в. платежных систем, позволяющих осуществлять розничные платежи в электронной форме, появляется

\r\nновый платежный инструмент - пластиковая карта. Это именной денежный документ, выпущенный банком или иной специализированной организацией, удостоверяющий наличие в соответствующем учреждении счета владельца пластиковой карты и дающий право на приобретение товаров и услуг по безналичному расчету.

В настоящее время в обращении находится свыше 2,7 млрд банковских карт, которые выпускаются преимущественно международными платежными системами или кредитными компаниями. Крупнейшими международными карточными платежными системами являются VISA International (более 21 тыс. банков) и Europay International (более 28 тыс. банков). На их долю приходится около 80% всех банковских карт. Особый вид платежных карт - карты туризма и развлечений, эмитентами которых являются такие кредитные компании, как American Express, Diners Club и др. Как правило, данный вид карт предназначен для состоятельных граждан и предоставляет своим держателям, помимо платежных возможностей, повышенные кредитные лимиты, дополнительные льготы и скидки при бронировании авиабилетов, отелей и т.д. В настоящее время на долю карточных расчетов в США приходится около 26% всего объема безналичных платежей и всего 0,2% их стоимости.

Можно выделить три основных функции пластиковой карты:

является инструментом безналичных расчетов, значительно сокращая объем наличных денег в обороте;

выступает средством платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

служит инструментом получения денег с расчетного счета практически в любое время.

Для проведения сделок на крупные суммы используются электронные системы оптовых платежей, которые представляют собой платежные системы, позволяющие осуществлять в электронной форме платежные операции большой стоимости между банками, коммерческими компаниями и государственными учреждениями. Расчеты осуществляются с использованием трансакцион-ных счетов кредитных организаций, поэтому такие оптовые системы оперируют депозитными деньгами. Электронные системы оптовых платежей появились в конце 1960-х гг. и получили широкое распространение в 1970-1980-е гг.

Основными их элементами являются:

клиринговые расчетные системы, производящие взаиморасчет по счетам своих клиентов (неттинг) в определенный момент времени, как правило, по окончании рабочего дня (они могут быть двусторонними и многосторонними); основной их недостаток - малая оперативность в проведении платежей, а также наличие риска ликвидности;

валовые системы расчетов в режиме реального времени, которые в настоящее время уже заменили неттинг во многих странах; с их появлением риск ликвидности и системный риск банковского сектора значительно снизились.

Можно выделить три основных достоинства электронных систем оптовых платежей: увеличение скорости взаиморасчетов; снижение себестоимости платежных операций; упрощение обработки банковской корреспонденции.

В настоящее время в связи с активным развитием электронной экономики все большее распространение получают системы онлайновых платежей (системы онлайнового банкинга). Системы онлайновых платежей представляют собой новые электронные платежные системы, позволяющие напрямую в режиме реального времени осуществлять платежи со счета плательщика и зачислять денежные средства на счет получателя. Системы онлайновых платежей могут использоваться для проведения платежей как в рамках традиционной, так и в рамках электронной экономики. В настоящее время одними из наиболее развитых направлений развития онлайновых платежей являются системы онлайнового банкинга.

Последние годы XX в. ознаменовались новым этапом в развитии товарно-денежных отношений: появлением новой формы кредитных денег - электронных денег. К основным причинам их создания относятся желание снизить трансакционные издержки денежного обращения как в рамках традиционной, так и в рамках электронной экономики и электронный сеньораж. Несмотря на значительное количество различных систем электронных денег, на их долю в развитых странах в 2001 г. приходилось не более 1% объема денежного агрегата М1.

В опубликованном в октябре 1996 г. докладе «Сложности для центральных банков, возникающие в связи с развитием электронных денег», подготовленном Банком международных расчетов, под термином «электронные деньги» понимается денежная стоимость, измеряемая в валютных единицах, хранимая в электронной форме на электронном устройстве, находящемся во владении потребителя. Данная электронная стоимость может быть приобретена потребителем и хранится на устройстве, при этом она сокращается по мере того, как потребитель использует данное устройство с целью совершения покупок.

Существуют два различных вида электронных устройств: карточки с предварительной оплатой и программные продукты с предварительной оплатой. Что касается карт с предварительной оплатой, то электронная стоимость хранится на микропроцессоре, встроенном в карту, и стоимость, как правило, передается, когда карточка вставляется в считывающее устройство. Что касается программных продуктов, то электронная стоимость хранится на жестком диске персонального компьютера и передается через телекоммуникационную сеть, подобную Интернет.

Раскрывая данное понятие, в Докладе приведены отличительные особенности совершения платежей посредством «электроных денег» от совершения сделок с применением традиционных банковских карт. Отличительная их особенность состоит в том, что расчеты по сделкам, совершенным с использованием банковских карт, осуществляются в безналичном порядке, т.е. через банки, а в случае применения «электронных денег» расчеты осуществляются минуя банковскую систему (здесь можно провести аналогию с наличными деньгами).

В «Докладе об электронных деньгах», опубликованном Европейским центральным банком в августе 1998 г., дается следующее определение «электронных денег»: «электронные деньги в широком смысле определяются как электронное хранение денежной стоимости на техническом устройстве, которое может широко применяться для осуществления платежей в пользу не только эмитента, но и других фирм, и которое не требует обязательного использования банковских счетов для проведения трансакций, а действует как предоплаченный инструмент на предъявителя».

Позднее была принята Директива Европейского парламента и Совета от 18.09.2000 № 2000/46/EC «О деятельности в сфере электронных денег и пруденциальном надзоре над институтами, занимающимися этой деятельностью», в которой уточнено определение «электронных денег»: «денежная стоимость, представляющая собой требование к эмитенту, которая:

1) хранится на электронном устройстве;

эмитируется после получения денежных средств в размере не менее объема принимаемых на себя обязательств;

принимается в качестве средства платежа не только эмитентом, но и другими фирмами».

Весьма важным моментом в теории денег явля-

ценность денег

ется ценность денег. И здесь возникает вопрос: должно ли быть у денег золотое обеспечение?

Раньше каждая национальная денежная единица имела золотое обеспечение, которое определяло ее ценность. Но впоследствии эта связь монет и бумажных денег с золотом была утеряна. Что же лежит в основе ценности денег в настоящее время? Ценность денег определяется тем, что на деньги есть спрос при ограниченной доступности. Спрос на деньги существует потому, что они полезны. Полезность денег заключается в их функциях, и прежде всего в их обмениваемости на самые различные блага.

Деньги - это абсолютно ликвидное средство обмена. Другая сторона - ограниченная доступность - определяется теми, кто регулирует денежное обращение. Подобно тому, как природа сделала золото относительно редким, ЦБ должен сделать относительно редкими банкноты, а также чековые счета, безналичные деньги. Если эта проблема решена, то золотое обеспечение не обязательно.

Ценность денег определяется тем количеством товаров и услуг, которые на них можно купить, а в конечном счете предложением самих денег. Государство должно нести ответственность за политику денежного предложения.

Обращаясь к истории золотого обеспечения в России можно увидеть, что накануне Первой мировой войны она имела устойчивую денежную систему. В обращении находилась десятирублевая полновесная золотая монета (червонец), свободно размениваемая на золото банкнота государственного банка (кредитный рубль), серебряная и медные монеты.

С началом Первой мировой войны золотые монеты исчезли из обращения, размен банкнот на золото прекратился. Началось все ускоряющееся обесценивание рубля. Через несколько месяцев после революционных событий в октябре 1917 г. кредитный рубль по своей покупательной способности не превышал 4-5 довоенных копеек и обесценился по сравнению с 1914 г. в 20 раз.

В 1920-х гг. в нашей стране был осуществлен переход на золотое обращение, покончившее с инфляцией и хождением массы разнородных денег. Червонец практически был конвертируемой валютой. Он котировался в иностранной валюте и золоте на внутренних и на международных валютных биржах, свободно вывозился за границу и ввозился в страну. Существовал реальный курс обмена червонца на валюту.

В годы войны 1941-1945 гг. резко возросли эмиссия наличных денег и рыночные цены, вновь были введены карточки и коммерческая торговля. Последствия войны в денежном обращении ликвидировала денежная реформа 1947 г. Она носила конфискацион-ный характер. В 1950 г. рубль был снова переведен на золотую основу. Его золотое содержание установили в размере 0,222 г чистого золота, а покупную цену 4 руб. 45 коп. за 1 г.

В реформе 1961 г. деньги старого образца обменяли на новые в соотношении 1:10, одновременно снизились цены в 10 раз. Таким образом, изменился только масштаб цен. Одновременно десятикратного снижения цен все же не произошло, поэтому население на этой реформе проиграло. С 1950 г. золотого обеспечения денег в нашей стране не было. Итак, в XX в. роль золота в процессе обмена подверглась существенным изменениям:

нигде стоимость товара не измеряется в золоте;

ни в одной стране мира золото не находится в сфере обращения;

золото перестало выполнять функции накопления, поскольку быть резервуаром, из которого «притекают» деньги в обращение и куда они «вливаются», если их избыточное количество, возможно лишь в условиях свободного обмена банкнот на золото;

золото не выполняет функцию средства платежа;

золото не выполняет ни одной из функций денег в международном обмене.

Уход золота из обращения и прекращение выполнения им функций денег называется демонетизацией. Этот термин означает прекращение выполнения золотом функций денег.

Переплав монет в металлы называется тезаврацией. Примеры тезаврации мы можем видеть в недавнем прошлом, в 1963 г., когда возросли цены на серебро.

Глава 11. ФОРМЫ И ВИДЫ КРЕДИТА

#3. Особенности трансформации денег

3. ОСОБЕННОСТИ ИХ ТРАНСФОРМАЦИИ

Деньги делятся на виды. Бывают действительные деньги и знаки стоимости, т.е. заместители действительных денег.

Первые монеты появились почти 26 веков назад в Древнем Китае и Древнем Лидийском государстве. В Киевской Руси первые чеканные монеты относятся к IX-X вв. Первоначально в обращении находились одновременно златники (монеты из золота) и сребреники (монеты из серебра).

К золотому обращению страны перешли во второй половине XIX в. Ведущей из этих стран была Великобритания, которая вместе со своими колониями и доминионами занимала первое место по добыче золота. Причинами перехода к металлическому обращению (и прежде всего к золотому) послужили свойства благородного металла, делающие его наиболее пригодным для выполнения назначения денег: однородность по качеству, делимость и соединяемость без потери свойств, портативность (большая концентрация стоимости), сохраняемость, сложность добычи и переработки.

Различают бумажные деньги и кредитные деньги.

Бумажные деньги появились как заместители находившихся в обращении золотых монет.

Кредитные деньги - их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через оговоренный срок действительными деньгами.

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит).

Изначально экономическое значение этих денег - сделать денежный оборот эластичным, способным отражать потребности товарооборота в наличных деньгах; экономить действительные деньги; способствовать развитию безналичного оборота.

Банкнота - кредитные деньги, выпускаемые центральным (эмиссионным) банком страны.

Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей, связанных с товарооборотом, и золотую гарантию, обеспечившую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность. Центральный банк располагал золотым запасом для обмена, что исключало обесценение банкноты.

Банкнота представляет собой бессрочное долговое обязательство и обеспечивается общественной гарантией центрального банка.

Современная банкнота потеряла по существу обе гарантии: не все векселя, переучитываемые центральным банком, обеспечены товарами и отсутствует обмен банкнот на золото. Ныне банкнота поступает в обращение путем банковского кредитования государства, банковского кредитования хозяйства через коммерческие банки, обмена иностранной валюты на банкноты данной страны.

В настоящее время центральные банки стран выпускают банкноты строго определенного достоинства. По существу они являются национальными деньгами на всей территории государства. Материальное обеспечение в виде товаров или золота отсутствует.

Для изготовления банкнот используется особая бумага и применяются меры, затрудняющие их подделку. Специфический закон обращения разменных на золото банкнот состоит в том, что количество фактически находящихся в обращении разменных банкнот равняется количеству золота, необходимого для обращения, а каждая банкнота является представителем обозначенного на ней количества золота.

В XX в. была предпринята попытка отменить золотое обеспечение банкнот, сохранив при этом их сущность. После Первой мировой войны был введен золотослитковый стандарт, затем золотодевизный стандарт, и наконец произошла отмена золотого паритета.

Отсутствие свободного размена банкнот на золото делает их схожими с бумажными деньгами. Механизм обращения банкнот сводится к механизму обращения бумажных денег. Это не означает, что кредитные деньги в современном обществе окончательно превращаются в бумажные, однако они и не обладают уже такой надежностью, как ранее.

Кредитные деньги прошли следующий путь развития: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Таким образом, как только всеобщий эквивалент принял денежную форму, он сразу начал видоизменяться.

История знает несколько видов денег. Первые деньги были металлическими, затем появились бумажные и кредитные. Как разновидности кредитных стали использоваться электронные деньги, им на смену пришли кредитные и дебетовые карточки. В последнее время создаются "пластиковые деньги" со встроенным микропроцессором - "чипом". Последнее изобретение - это цифровые деньги. Говоря о цифровых деньгах, имеют в виду расчеты с помощью Интернета.

Появление денег можно связать с утвердившейся идеей о том, что самым удобным товаром-эквивалентом является драгоценный металл. Начиная с этого времени, существуют металлические деньги. Поначалу они представляют собой разнообразные куски определенного металла (не всегда золото). В дальнейшем государство начинает регламентировать массу и качества металла, используемого в процессе обмена, и на данном этапе формируется понятие денежного номинала.

Номинал является олицетворением массы драгоценного металла, который несет в себе данное платежное средство, и в настоящее время сохранился в качестве названий денежных единиц. Фактически металлические деньги представляют собой средство обмена, основанное на стоимости товаров по отношению к золоту или другому драгоценному металлу. Как правило, наряду с золотом использовалось серебро.

В XVII-XIX вв. наступил век золотого стандарта , когда в качестве денег использовались золотые монеты или денежные знаки, разменные на золото. Их нормальный характер проявился в том, что золотые деньги были способны выполнять все свойственные им функции. С развитием производственных отношений возникла диспропорция в объемах произведенной продукции и фактическим количеством золота. Деньги, как и любой другой товар, обладают ценой. В связи с этим, при снижении цены на золото при условии, что оно является деньгами, все товары одновременно должны подняться в цене. Так оно и происходило. Например, после открытия Америки большое количество золота, привезенного в Старый Свет, привело к резкому росту цен. В современных условиях изменение цены золота не приводит к понижению или повышению цен на все остальные товары. Дело в том, что на смену золоту пришли бумажные деньги . Сначала были введены ассигнации, которые разменивались на золото, а после произошла полная отмена золотого стандарта и возникновение новых форм денег. С отменой золотого стандарта широкое развитие получили бумажные деньги.

Бумажные деньги (казначейские билеты) являются знаками, представителями полноценных денег.

Черты бумажных денег :

1) выпускаются правительством для покрытия дефицита государственных финансов;

2) не связаны с национальным богатством и поступают в оборот без необходимой увязки с потребностями хозяйственного оборота в денежных знаках;

З) подвержены инфляции.

Бумажные деньги, по сути дела, не имеют внутренней стоимости . Этот знак стоимости никак не соответствует затратам на его изготовление. Например, в Англии каждая напечатанная банкнота достоинством в несколько фунтов стерлингов обходится государству в 2 пенса (0,02 фунта стерлингов). В 1994 г. создание денежной купюры в 10 000 руб. нашему государству обходилось в 25 руб. Почему же на бумажные деньги (не обеспеченные золотом и чем-либо вообще) сейчас можно приобрести любой товар, купить даже золотые вещи? Вся искусственность современных денег состоит в том, что они представляют собой долговые обязательства государства, банков, сберегательных учреждений . Эти обязательства выполняют роль денег в результате принудительно-правовых мер государства. В законодательном порядке государство подтверждает, что наличные деньги - это законное платежное средство (бумажные деньги должны приниматься при уплате долга). Иначе говоря, деньги можно условно назвать свидетельством о "праве на получение товара".

Впервые бумажные деньги появились в Китае еще в XIII в., а в Западной Европе - в начале XVIII в. во Франции. В России они появились значительно позже, при Екатерине II, в 1769 г. В современных условиях золото, а еще раньше серебро перестало быть денежным товаром. Бумажные деньги начали заменять металлические, начиная с XVIII в., и уже к середине XX в. практически весь мир перешел к системе обращения бумажных денег в наличной и безналичной форме.

Одной из причин появления бумажных денег явилась "порча монет". Чеканить монеты в прошлом могло каждое удельное княжество. Обнаружив, что монеты, выпущенные недавно, и монеты, уже походившие по рукам и имевшие меньший вес, выполняют одинаково успешно свои функции, шли на сознательное уменьшение содержания благородных металлов в монетах ("порча монет"). Постепенно для "экономии" золота и серебра монеты стали делать из сплавов неблагородных металлов.

Затем стали печатать казначейские билеты , т.е. обязательства государственной власти, которые свободно могли обмениваться на серебряные и медные монеты. Бумажные деньги были удобнее в обращении по сравнению с металлическими.

Следующим видом денежных средств являются кредитные деньги, отличающиеся от бумажных своими характеристиками, системой управления их объемом и появляющиеся на более высокой ступени экономического развития системы хозяйствования. Эти деньги порождает продажа товаров в кредит (в долг с отсрочкой платежа).

Кредитные деньги или банкноты имеют следующие черты :

1) выпускаются банками при выполнении кредитных операций;

2) не подвержены инфляции.

Кредитные деньги в ходе своего развития прошли ряд стадий и эволюционировали от векселя через банкноту и чек к электронным и виртуальным деньгам.

Вексель - это обязательство должника или приказ кредитора должнику об уплате обозначенной на нем суммы через определенный срок. Данная форма появилась в процессе развития торговых отношений и существует по сегодняшний день как форма осуществления расчетов и специфическое право собственности. Производитель, продавший товар в долг, получает от покупателя вексель (долговое обязательство о возвращении в определенный срок денег за полученные в кредит товары). Последний можно использовать вместо денег, чтобы расплатиться за вещь, купленную у третьего лица. Вначале вексель обращался между должниками и кредиторами, но постепенно им стали расплачиваться и кредиторы. В этом случае для подтверждения того, что долг будет возвращен третьим лицом, требовалась подпись известного им и всеми уважаемого купца или банкира.

Однако векселя применяются ограниченно, поскольку они гарантируются лишь имуществом одного собственника. Прочные гарантии стали обеспечивать банки, которые взамен частных векселей с определенной выгодой для себя стали выпускать банковские векселя , которые назывались банкнотами . Это другой вид бумажных денег. Появление банкнот существенно упростило ведение дел предпринимателями и подорвало монополию ростовщиков на денежном рынке. Если товарный (коммерческий) вексель мог обращаться между продавцами и покупателями, связанными между собой коммерческой деятельностью, то банковский вексель (банкнота) стал выполнять функцию всеобщего платежного средства между любыми предпринимателями. Банкноты, в отличие от казначейских билетов, вначале свободно обменивались на золото.

Чек - это разновидность переводного векселя, который вкладчик выписывает на коммерческий или центральный банк, обязуя последний к выплате определенной суммы.

Все большее распространение информационных технологий в кредитно-денежной системе в последнее время породило такие виды денежных средств, как электронные деньги, "пластиковые деньги", "кредитные карточки" и др.

Под электронными деньгами подразумеваются электронные денежные расчеты, которые производятся между гражданами и банками, предприятиями торговли и услуг. Речь идет о применении компьютерных сетей, систем связи со средствами кодирования информации (применении условных обозначений и названий), ее автоматической обработки.

Система электронных денег включает в себя ряд элементов: автоматизированную расчетную палату, систему автоматизированного кассира и систему терминалов, установленных в пунктах покупки товаров или оказания услуг. Автоматизированная расчетная палата представляет собой сеть банков, связанных единым вычислительным центром. Автоматизированный кассир позволяет проводить ряд денежных операций: получение денег с банковского счета, прием вкладов, платежи. Распространение данной системы платежей знаменует переход на новую ступень развития денежной эволюции.

Основная роль электронных денежных средств состоит в сокращении издержек обращения, сокращении наличных платежей, повышении стимула в реализации товаров и устранении кризисных явлений в экономике. Одним из средств распоряжения данным видом денег является использование пластиковой карточки.

Пластиковые деньги - это платежные карточки, с помощью которых производят безналичные расчеты за товары и услуги, а также получают наличные деньги (через банкоматы - электронные банковские аппараты самообслуживания для выдачи денег). Пластиковые карточки различаются по назначению: для снижения цены в пользу покупателя, расчетов за автомобильное топливо, приобретения по безналичному расчету в кредит товаров и услуг и др.

Специфическим видом, проистекающим из электронных денег, являются виртуальные денежные средства , которые формируются, тратятся и совершают цикл кругооборота в глобальной сети Интернет. Данные денежные средства не участвуют в общем процессе денежного кругооборота, но также выполняют функцию средства платежа, позволяя приобрести товары и услуги в сети Интернет и сокращая тем самым издержки по переводу денег через реальные банки на счет той или иной компании