Плата за загрязнение окружающей среды – это вид сбора, который взымается с предприятий, негативно влияющих на природу. Помимо уплаты сбора, предприятия должны принимать меры по охране экологии и возмещать нанесенный ущерб. Регулирует правила уплаты Федеральный закон № 7-ФЗ от 10.01.2002 года. Сбор уплачивается в Росприроднадзор (см. → ). В данной статье мы разберем какая плата за загрязнение окружающей среды.

Вредное воздействие на экологию, виды

Негативным влиянием на природу являются действия:

- Выбросы в атмосферу вредных веществ стационарными объектами (трубы заводов, котельных, дизельные установки, резка и сварка металлов и т.д.);

- Размещение отходов;

- Загрязнение водных ресурсов сбросами;

- Нанесение вреда почве и недрам земли.

Кто уплачивает сбор и объекты обложения

Платеж распространяется на физические и юридические лица, в том числе иностранные, на предприятия, организации, учреждения, индивидуальных предпринимателей, которые ведут деятельность на территории РФ, связанную с природопользованием.

Объектами обложения являются стационарные объекты : объекты на земле, загрязняющие почву или выбрасывающие вредные вещества в воздух; объекты, на которых размещаются отходы (отвал, полигон, хранилище и т.д.).

Плата взымается по каждому объекту.

С 1 января 2015 года за выбросы в атмосферу не взымается плата с транспортных средств организаций и ИП.

По мере воздействия на экологию объекты делят на группы:

Объекты 4 группы освобождаются от уплаты платежа.

Сроки уплаты

Согласно новой статье 16.4 Закона № 7-ФЗ сбор уплачивается и предоставляется расчет по нему за календарный год до 1 марта года, следующего за отчетным (ранее сбор платили за квартал).

Каждый субъект РФ предоставляет отдельный расчет. Если на одном субъекте расположено несколько объектов, то расчеты по ним вносятся в единый расчет.

Расчет платежа

Постановлением Правительства РФ № 344 от 12.06.2003 установлены:

- Предельно допустимые нормативы и лимиты выбросов и сбросов в рублях за тонну, отходов – за единицу их размещения;

- Коэффициенты с учетом экологии в разных регионах России.

- Дополнительные коэффициенты для природоохранных зон (санатории, курорты, заповедники и т.д.).

Ставки ежегодно увеличиваются с учетом инфляции. В 2016 году коэффициент инфляции составляет 2,56, а в 2017 – 2,67.

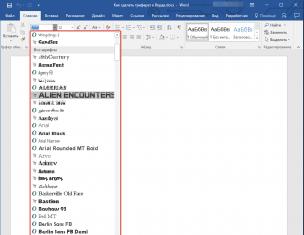

Алгоритм расчета

- В первую очередь нужно узнать точные нормативы, обратившись в свой территориальный Росприроднадзор. Для этого нужно дать информацию: о виде деятельности, о выпускаемой продукции. На основании данных объекту присваивается группа (по уровню негативного воздействия) и устанавливаются ставки. Выдается разрешение, в котором прописаны нормативы и лимиты. Так же выдается свидетельство о классе опасности отходов.

- Определить объемы выбросов или сбросов. Для этого можно пригласить специализированную организацию.

- Произвести расчет, согласно правилам постановления Правительства РФ № 632 от 28.08.92.

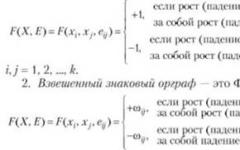

Размер платы в пределах допустимых нормативов определяется:

Ставка нормы * объемы загрязнений* дополнительные коэффициенты.

Размер платы в пределах лимитов определяется:

Ставка лимита* (объем загрязнений лимитных – объем загрязнений в пределах допустимых нормативов) * дополнительные коэффициенты.

Размер платы за загрязнения сверх лимитов определяется:

Ставка лимита * (фактический объем загрязнений – объем лимитных загрязнений) * дополнительные коэффициенты*5 (25).

При нескольких видах загрязнений, расчет ведется по каждому виду, потом полученные результаты суммируются.

В зависимости от соблюдения норм и лимитов применяются коэффициенты с 2016 года по 2019 следующие:

| Случай применения коэффициента | Коэффициент |

| Отходы, переработанные самостоятельно в производстве, пущены во вторичное использование | 0 |

| Выбросы (сбросы) в пределах установленных нормативов | 1 |

| Масса отходов в пределах установленных лимитов | 1 |

| Выбросы в пределах объемов временно допустимых выбросов в период мероприятий по охране экологии и повышении эффективности защиты природы. | 5 |

| Массы отходов, превышающие установленные лимиты | 5 |

| Выбросы (сбросы), превышающие объем, установленный специальными разрешениями | 25 |

Остальные коэффициенты, применяющиеся в расчете:

- Коэффициент экологической значимости (в каждом регионе свой по атмосфере, почве и воде);

- Дополнительный коэффициент для особых природных зон равен 2 (какие именно зоны: районы крайнего севера и приравненные к ним районы, охраняемые заповедные зоны, национальные парки, курорты, санатории, зоны стихийных бедствий, зоны под действие международных конвенций);

- Дополнительный коэффициент на выбросы в атмосферу городов равен 1,2 (если объект зарегистрирован в городе);

- Коэффициенты инфляции равны: в 2016 году 2,56, а в 2017 – 2,67.

В целях стимулирования организаций проводить меры по эффективному использованию отходов и защите окружающей среды, с 1 января 2016 года введены коэффициенты, уменьшающие ставку платежа:

| Класс опасности отходов | Природоохранные меры | Коэффициент |

| 5 | Создание предприятиями добывающей промышленности полостей в почве для размещения отходов. | 0 |

| Отходы производства или потребления в пределах лимитов | Отходы размещены на объектах, которые являются собственностью организации (например, мусорный контейнер на территории, принадлежащей организации). | 0,3 |

| 4 и 5 | Отходы добывающей и перерабатывающей промышленности, образовавшиеся в результате проведения утилизации. | 0,5 |

| 3 | 0,64 | |

| 4 | Результат обезвреживания отходов 3 класса | 0,49 |

| 4 | Результат обезвреживания отходов 2 класса | 0,33 |

Пример #1. Расчет платежа за негативное воздействие на окружающую среду

Организация использует дизельную установку, которая зарегистрирована в Уральском экономическом регионе, в городе Екатеринбург. За 2016 год установка потребила 3000 литров дизеля. Выбросы составили в пределах установленных норм. Сколько составит платеж за негативное воздействие на окружающую среду?

Расчет ведется в тоннах, поэтому литры дизеля нужно перевести в тонны:

- Перевести в кг, для этого литры нужно умножить на плотность: 3000*0,83=2490 кг.

- Кг перевести в тонны: 2490/ 1000=2,49 тонн.

- Ставка платы за дизель составляет 2,5;

- Установка зарегистрирована в Уральском регионе, поэтому коэффициент экологической значимости составит 2;

- Установка зарегистрирована в городе, поэтому применяется дополнительный коэффициент 1,2;

- Коэффициент инфляции на 2016 год составляет 2,56;

- Выбросы в пределах нормы, поэтому коэффициент соблюдения норм составит 1 (таблица 2).

Сумма платежа составит:

2,49*2,5*2*1,2*2,56*1=38,25 рублей.

Пример #2. Расчет платежа за сброс в водные ресурсы

Предприятие находится в республике Карелия.Допустим, за 2016 год осуществило сброс в водные ресурсы Магния 2 тонны, в том числе:

- В пределах норматива – 0,8 тонн;

- В переделах лимита – 1,5 тонны.

Сколько составит платеж за негативное воздействие на окружающую среду?

Нам известно (согласно нормативным документам):

- Ставка за сброс магния в пределах нормы 6,9, а в пределах лимита 34,5

- Коэффициент экологической значимости республики Карелия (Бассейн Балтийского моря) равен 1,13;

- Карелия – район, приравненный к районам Крайнего Севера, поэтому применяется коэффициент для особых природных зон – 2.

- Коэффициент инфляции 2,56;

- Коэффициент сверхлимитного загрязнения 5 (таблица 2).

Порядок расчета:

- Определить плату в пределах норматива: 6,9*0,8*1,13*2*2,56=31,92

- Определить плату в пределах лимита: 34,5*(1,5-0,8)*1,13*2*2,56=139,72

- Определить плату сверх лимита: 34,5*(2-1,5)*1,13*2*2,56*5=499

Общая сумма составит:

31,92+139,72+499=670,64 руб.

Предприятие заплатит 670,64 рубля.

Порядок постановки на учет

Порядок постановки на учет прописан в новой статье 69.2 Федерального закона № 219-ФЗ. правила действуют с 1 января 2015 года.

В течение шести месяцев с даты ввода в эксплуатацию объекта организация-плательщик обязана встать на учет в Росприроднадзор. Предприятия, которые ведут деятельность на объектах еще до первого января 2015 года, должны встать на учет до 2017 года. Для этого нужно подать соответствующее заявление в бумажном или в электронном виде с электронной подписью.

Организации выдаются нормативы на пять лет. Ежегодно организация обязана подтверждать неизменность данных.

Если у плательщика произошли какие-либо изменения, то в течение 30-ти дней об этом нужно уведомить Росприроднадзор.

О каких изменениях нужно уведомлять:

- Замена или преобразование организации;

- Смена реквизитов (наименование, адрес и т.д.)

- Изменение места регистрации объекта;

- Изменения в технологии, влияющие на виды и объемы выбросов (сбросов, отходов);

- Изменения в обезвреживании выбросов или отходов.

Если организация прекращает вести деятельность на объекте, то нужно подать акт о ликвидации или консервации объекта. В этом случае организацию снимают с учета и платеж не платится.

Организации, работающие на объектах 1,2 и 3 групп с 1 января 2015 года обязаны составлять программу экологического контроля. По итогам отчетного периода в Росприроднадзор подаются сведения о назначенных лицах по контролю, о проведенных мероприятиях и о результатах контроля.

Отчетность по платежу

До 10 марта года, следующего за отчетным нужно предоставить в территориальный орган Росприроднадзора форму «Декларацию о плате за негативное воздействие на окружающую среду».

Помимо Декларации необходимо представлять технический отчет, подтверждающий неизменность производства и сырья. Технический отчет подается через год, после утверждения нормативов и в течение 10-ти дней. Например, нормативы утвердили 15.03.2016 года, значит отчет нужно подать до 25.03.2017 года. И так ежегодно. Отчет так же подается и в бумажном, и электронном виде. Если его не предоставить, то платеж будет исчисляться как сверхлимитное загрязнение.

Если у организации есть опасные отходы, то нужно предоставить паспорта на каждый вид отходов, подтверждающие класс опасности (исключение – 5 класс опасности).

Штрафы и санкции за нарушение правил уплаты

| Вид нарушения | Штраф с организации | Штраф с должностных лиц | Штраф сграждан |

| Умышленное искажение или скрытие информации: – о состоянии окружающей среды и природных ресурсов; – о загрязняющих источниках; – о возникновении радиации. | 20-80 | 3-6 | 0,5-1 |

| Умышленное искажение или скрытие данных: – полученных в результате проведения плана по экономическому контролю; – в заявлении при постановке на учет; – в декларации; – отчета о выполнении мер по повышению эффективности использования отходов. | 20-80 | 3-6 | 0,5-1 |

| Несвоевременная постановка на учет или отсутствие постановки на учет | 30-100 | 5-20 | – |

| Отсутствие паспортов с указанием класса опасности отходов | До 100 |

За просрочку платежа начисляются пени в размере 1/30 ставки рефинансирования ЦБ РФ за каждый календарный день просрочки.

Ответы на актуальные вопросы по плате за загрязнение окружающей среды

Вопрос №1. Нужно ли платить плату за негативное воздействие на природу офисам?

Если есть отходы от компьютерной и орготехники, лампы, бытовые отходы, то платить платеж нужно. Если офис заключит договор со специализированной компанией по утилизации отходов и отходы перейдут в собственность этой компании, то платеж будет платить эта компания, а не офис.

Вопрос №2. Освобождены ли от платежа арендаторы?

За объект взымается платеж, не зависимо от формы собственности. Если в договоре аренды оговорено, что плату вносит арендодатель, то тогда арендатору платить платеж не нужно.

Вопрос №3. Что будет, если не получить паспорт на отходы?

Если на предприятии имеются отходы с классом опасности, то на них обязательно нужно получить паспорта. В противном случае грозит штраф до 100 000 рублей.

ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ - форма возмещения вреда, причиняемого окружающей природной среде предприятиями, учреждениями, иностранными юридическими и физическими лицами, осуществляющими любые виды деятельности на территории Российской Федерации, связанные с природопользованием (в дальнейшем - природопользователи).

Расчет платежей за загрязнение окружающей природной среды производится в соответствии с Порядком определения платы и ее предельных размеров за загрязнение окружающей природный среды, размещение отходов, другие виды вредного воздействия, утвержденным постановлением Правительства Российской Федерации от 28.08.92 г. 632, и Инструктивно-методическими указаниями, утвержденными Министерством охраны окружающей среды и природных ресурсов Российской Федерации 26.01.93 г. Природопользователи определяют и согласовывают с соответствующими территориальными органами Минприроды России величину платы за загрязнение окружающей природной среды на год с поквартальной разбивкой и представляют налоговым органам по месту нахождения природопользователя до 1 февраля текущего года необходимые сведения.

Общая платы за загрязнение окружающей природной среды складывается из платы: за предельно допустимые выбросы, сбросы загрязняющих веществ, другие виды вредного воздействия; за выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия в пределах установленных лимитов (временно согласованных нормативов); за сверхлимитные выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия. Плата за предельно допустимые выбросы, сбросы загрязняющих веществ осуществляется за себестоимости продукции (работ, услуг), а плата за их превышение (лимитные и сверхлимитные выбросы, сбросы) за счет прибыли, остающейся в распоряжении природопользователя. Законом Российской Федерации "Об охране окружающей природной среды" установлено, что 10 % платы за нормативные и сверхнормативные выбросы (сбросы) вредных веществ, размещение отходов, другие виды вредного воздействия направляется в федерального бюджета для финансирования деятельности территориальных органов государственного управления в области охраны окружающей природной среды. Перечисление предприятиями 10 % платы за загрязнение окружающей природной среды в доход федерального бюджета осуществляется ежеквартально. Не внесенные в платежи взыскиваются с предприятий в бесспорном порядке.

Экономика и право: словарь-справочник. - М.: Вуз и школа . Л. П. Кураков, В. Л. Кураков, А. Л. Кураков . 2004 .

Смотреть что такое "ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ" в других словарях:

Плата за загрязнение окружающей природной среды - 2.2. Плата за загрязнение представляет собой форму возмещения экономического ущерба от выбросов и сбросов загрязняющих веществ в окружающую природную среду Российской Федерации, которая возмещает затраты на компенсацию воздействия выбросов и… … Официальная терминология

ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ - форма возмещения вреда, причиняемого окружающей природной среде предприятиями, учреждениями, иностранными юридическими и физическими лицами, осуществляющими любые виды деятельности на территории Российской Федерации, связанные с… … Большой бухгалтерский словарь

Устанавливается на основании Закона РСФСР от 19 декабря 1991 г. № 2060 1 Об охране окружающей природной среды. Дифференцированные ставки за загрязнение окружающей природной среды, в том числе атмосферного воздуха, устанавливаются органами… … Энциклопедия юриста

НАЛОГИ ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ СРЕДЫ - (англ. effluent taxes) – обязательные платежи за загрязнение окружающей среды, соответствующие причиненному ущербу. В наст. время действует т.н. 10% ная плата за загрязнение окружающей среды, взимаемая согласно инструкции ГНС РФ № НП 4 02/86н от… … Финансово-кредитный энциклопедический словарь

Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей. Среди косвенных налогов особое место по своему назначению занимают налоги, связанные с охраной окружающей среды, относимые в доку … Википедия

Платность природопользования Большой юридический словарь

Платность природопользования - принцип использования природных ресурсов в РФ юридическими лицами, исключения из которого предусмотрены законодательством. П.п. находит выражение в плате за природные ресурсы, за загрязнение окружающей природной среды и за др. виды воздействия на … Энциклопедия права

Промышленное производство - (Industrial production Index) Определение промышленного производства, тенденции развития производства Информация об определении промышленного производства, тенденции развития производства Содержание Содержание Обозначение и качество окружающей… … Энциклопедия инвестора

НДПИ - (severance tax) НДПИ это налог на добытые полезные ископаемые, изымаемый с пользователей недр Информация о НДПИ, расчет и порядок уплаты налога в соответствии с налоговой ставкой на определенный вид полезного ископаемого Содержание >>>>>>>> … Энциклопедия инвестора

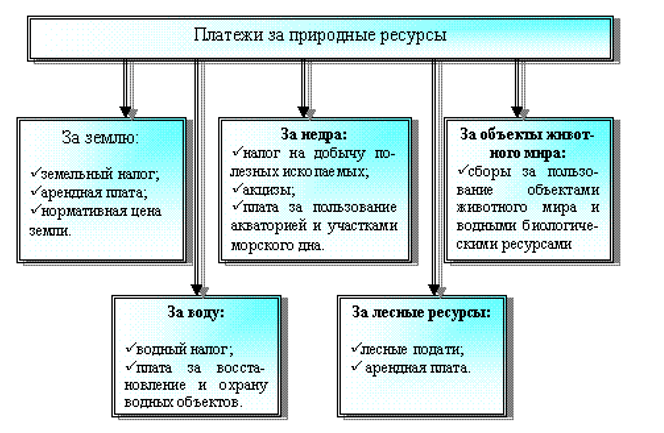

Включает плату за природные ресурсы, за загрязнение окружающей природной среды и за другие виды воздействия.Плата за природные ресурсы (земля, недра, вода, лес и иная растительность, животный мир, реакционные и другие природные ресурсы) взима… … Википедия

Плата за загрязнение окружающей среды реализует принцип платности природопользования, а также принцип экономической ответственности за нарушение природоохранного законодательства и является одним из экономических методов управления в сфере природопользования.

Основой современной системы платежей являются методика определения экономической эффективности осуществления природоохранных мероприятий и оценки экономического ущерба и методика подсчета убытков, причиненных государству нарушением законодательства. Согласно этим документам рассматривались два методических подхода к расчету платы:

Плата исходит из расчета суммы полного экономического ущерба, нанесенного в результате загрязнения окружающей среде (либо ущерба, нанесенного в результате превышения установленных нормативов);

Плата включает затраты на осуществление природоохранных мероприятий.

Поскольку определение экономического ущерба имеет ряд методических трудностей, предпочтение отдавалось второму подходу. В 1991 г. были утверждены нормативы платы за выбросы загрязняющих веществ. В методике определения нормативов платы были заложены следующие принципы:

плата должна носить единый межотраслевой характер (вне зависимости от отраслевой принадлежности предприятия);

плата зависит от массы и состава выбросов;

плата вносится за каждый ингредиент, содержащийся в выбросах;

плата учитывает региональную экологическую специфику (величину ассимиляционного потенциала природной среды);

плата должна осуществлять стимулирующую функцию (побуждать предприятия к осуществлению природоохранных мероприятий).

В результате было введено два норматива платы: за предельно допустимый выброс (ПДВ) и за его превышение. Платежи осуществляются за счет прибыли предприятия.

Через коэффициенты экологической ситуации и экологической значимости атмосферного воздуха и почвы территорий экономических районов РФ была учтена экологическая специфика регионов.

Суммарная величина платежа за загрязнение определялась следующими факторами:

Общая масса выбросов (сбросов, отходов);

Структура выбросов и агрессивность ингредиентов по отношению к природной среде;

Соблюдение установленных нормативов ПДВ (ПДС);

Структура загрязняющих веществ по активности их воздействия на население;

Уровень использования ресурсосберегающих технологий;

Проведение природоохранных мероприятий в заданных объемах и в установленные сроки;

Эффективность использования действующего природоохранного законодательства.

С 1992 г. эта система закреплена законодательно. Плата за загрязнение взимается с предприятий, организаций, других юридических лиц независимо от их организационно-правовых форм и формы их собственности, включая совместные предприятия с участием иностранных граждан, которым предоставлено право ведения производственно-хозяйственной деятельности на территории Российской Федерации. Плата взимается с природопользователей, осуществляющих в процессе хозяйственной деятельности следующие виды воздействия на окружающую среду:

выброс в атмосферу загрязняющих веществ от стационарных и передвижных источников;

сброс загрязняющих веществ в поверхностные и подземные водные объекты (в том числе через канализационные системы), а также любое подземное размещение загрязняющих веществ;

размещение отходов.

По своей экономической сути норматив платы за загрязнение эквивалентен части величины годового удельного экономического ущерба от загрязнения, предназначенной на возмещение затрат по предотвращению воздействия выбросов загрязняющих веществ на реципиентов и достижение допустимого уровня загрязнения .

Базовые нормативы платы за выбросы и сбросы конкретных загрязняющих веществ определяются как произведение удельного экономического ущерба в пределах допустимых нормативов выбросов, сбросов на показатели относительной опасности конкретного загрязняющего вещества для природной среды и здоровья населения. Базовые нормативы за размещение отходов являются произведением удельных затрат на размещение единицы (массы) отхода 4-го класса токсичности на показатели, учитывающие классы токсичности отходов.

Базовые нормативы платы ежегодно увеличиваются на коэффициенты индексации с учетом инфляции, а также корректируются на коэффициенты экологической ситуации, которые учитывают суммарное воздействие, оказываемое выбросами, сбросами и размещением отходов загрязняющих веществ на данной территории. Основой этих коэффициентов является показатель степени загрязнения и деградации природной среды на территории экономического района .

Источники платы за загрязнение окружающей природной среды:

себестоимость продукции – в случае загрязнения в пределах допустимых нормативов;

прибыль предприятия, если загрязнение превышает допустимые нормативы выбросов, сбросов загрязняющих веществ, размещение отходов.

Кроме того, при невыполнении требований по оформлению документов (разрешений на выброс, сброс) весь объем загрязняющих веществ рассматривается как сверхлимитный и предприятие должно выплачивать как платежи, так и штрафы из оставшейся в его распоряжении прибыли.

При взимании платежей за загрязнение предусмотрены льготы, которые выполняют стимулирующую роль для предприятия. Эти льготы не имеют самостоятельного значения, а отражены в виде льгот при налогообложении доходов, имущества предприятий.

Согласно Закону Российской Федерации «Об основах налоговой системы» (1991 г.) существуют следующие виды льгот: изъятие из налогооблагаемой базы определенных объектов, освобождение от уплаты налогов отдельных категорий плательщиков, понижение налоговых ставок, налоговый кредит.

При налогообложении имущества предприятия исчисляемая для целей налогообложения сумма уменьшается на балансовую (нормативную) стоимость объектов природоохранного назначения. А для малых предприятий при приобретении природоохранного оборудования, проведении ими научно-исследовательских работ используется инвестиционный налоговый кредит в размере 10% от стоимости закупленного и введенного в действие оборудования, изготовленного в РФ.

Размеры платежей корректируются территориальными природоохранными органами с учетом освоения предприятием средств, выделяемых на природоохранные мероприятия. Основой для этого является план мероприятий, проводимых предприятием. При этом корректировке подлежат только 90 % суммы платежей. Все расчеты основываются на проектно-сметной документации предприятия, в состав которой входит эколого-экономический паспорт предприятия.

В случае занижения предприятием размеров платежей в бюджет с него взыскивается из прибыли вся сумма заниженных или сокрытых платежей, а также штраф. В случае несвоевременного поступления средств взыскивается пеня в размере 0,3% от суммы платежа за каждый день просрочки.

Если платежи за загрязнение окружающей среды сверх установленных предельно допустимых нормативов равны или превышают размер прибыли, остающейся в распоряжении предприятия, то контролирующие органы ставят вопрос о приостановке или прекращении деятельности этого предприятия.

Таким образом, значение платежей за загрязнение заключается в стимулировании предприятий к самостоятельному осуществлению природоохранных мероприятий, а также в аккумулировании средств в системе экологических фондов для проведения природоохранных мероприятий.

С экономической точки зрения плата за загрязнение окружающей среды и другие воздействия на нее является платой за пользование ассимиляционным потенциалом природной среды. В этом значении она, как и плата за пользование всеми природными ресурсами, должна отражать реальные значения общественных издержек производства .

Резкое повышение эффективности природопользования возможно лишь при существенном усилении территориального природопользования. В то же время только сами предприятия могут в полной мере определить возможные для них природоохранные мероприятия, осуществить их реализацию и обеспечить эффективную эксплуатацию оборудования и внедренной технологии. Поэтому усиление роли территориальных органов управления природопользованием, в первую очередь, требует решения проблемы их взаимоотношений с расположенными в регионе предприятиями .

В ФЗ "Об охране окружающей среды" конкретизируется ключевое положение экологического законодательства. Оно состоит в том, что субъект, ведущий хозяйственную деятельность с использованием естественных ресурсов, должен компенсировать вред, который он наносит природе.

Организация по экономическому развитию и сотрудничеству в 1972 г. приняла положение, в соответствии с которым был установлен указанный выше принцип. По выработанным рекомендациям граждане и юрлица, загрязняющие окружающую среду, должны нести расходы, направленные на проведение мероприятий, необходимых для устранения этого вреда или сокращения его до минимально допустимых показателей. В России этот принцип, однако, претерпел определенные изменения.

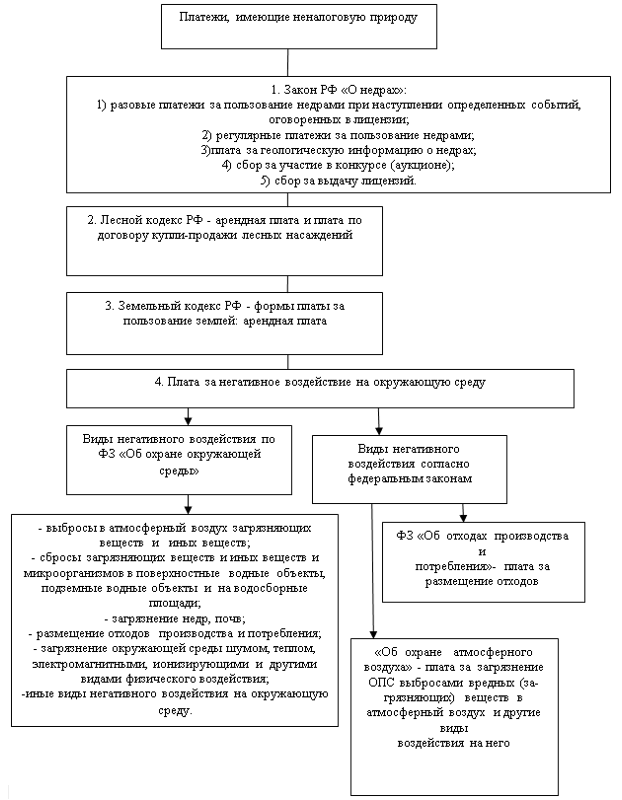

Юридический аспект

В практическом и теоретическом смыслах до сих пор не установлено, выступает ли плата за негативное воздействие на окружающую среду в качестве налога. В некоторых зарубежных странах она регламентируется НК. Формы, в которых осуществляется отчисление в РФ, предусматриваются в ФЗ "Об охране окружающей среды" и ряде других правовых актов. Вместе с этим юридические документы устанавливают и виды отрицательного влияния на природу. Типы и порядок определения платы за загрязнение окружающей среды также регламентируются следующими правовыми документами:

- ФЗ "Об отходах".

- Постановлениями правительства.

- ФЗ "Об охране воздуха".

- Инструкции и методические рекомендации, утвержденные Минприроды.

Правовая природа

К ее определению существует несколько подходов. Они зависят от установления налогового либо неналогового содержания данного отчисления. Плата за негативное воздействие на окружающую среду рассматривается как фискальный сбор, административный штраф, компенсация и пр. При этом стоит сказать, что правовая природа отчисления не была установлена и высшими судебными инстанциями. В соответствии с НК конкретные суммы взимаются с хозяйствующих субъектов с целью исполнения ими возложенных на них обязательств. Они возникают из ведения ими конкретной деятельности, вследствие которой наносится вред природе. Такие отчисления представляют собой возмещение ущерба по тарифам, регламентируемым государством. По своей сути они обладают компенсационным характером. Расчет платы за окружающую среду, следовательно, должен производиться по принципу эквивалентности в соответствии с видом и объемом ущерба в пределах допустимых показателей. Субъекты, таким образом, получают право наносить вред природе.

Обязанные лица

Кто платит за загрязнение окружающей среды? Обязанность компенсировать вред природе вменяется только тем субъектам, чья деятельность непосредственно связана с его нанесением. Их дифференцируют и индивидуализируют в соответствии с типом и объемом ущерба, экономическими особенностями отдельных народно-хозяйственных отраслей, экологических факторов. Немаловажное значение при классификации будут иметь и расходы пользователей на мероприятия по предотвращению или снижению вреда природе. Они также засчитываются как плата за негативное воздействие на окружающую среду. В какой бюджет осуществляется отчисление? По общему правилу, в федеральный и региональный.

Выводы

Исходя из указанных выше характеристик можно сказать, что плата за загрязнение окружающей среды является необходимым условием для получения хозяйствующими субъектами права осуществлять деятельность, наносящую вред природе. Она определяется как индивидуально-возмездное отчисление, устанавливаемое в соответствии с дифференцированными показателями допустимого отрицательного влияния. Плата за загрязнение окружающей среды обеспечивает возмещение причиненного ущерба и расходов на ее восстановление и защиту. Все это указывает на то, что рассматриваемые отчисления лишены ряда признаков, по которым их можно отнести к налоговым сборам.

Типы вреда

Негативным воздействием на природу следует называть влияние хозяйственной либо прочей деятельности, результаты которой приводят к отрицательным изменениям качества среды. В частности, речь идет о физических, биологических, химических и других показателях. В ФЗ, регламентирующем охрану окружающей среды, установлены следующие типы такого влияния:

В постановлении правительства указанные виды дублируются, за исключением негативного влияния на почву и недра, и устанавливаются дополнительные типы:

- Выброс в воздух загрязняющих и иных соединений из передвижных и стационарных источников.

- Шум, вибрацию, радиационное и электромагнитное влияние.

Особенности начисления

В указанном выше ФЗ ранее закреплялось, что порядок, в соответствии с которым определяется и исчисляется плата за негативное влияние на окружающую среду, устанавливается законодательством РФ. С декабря 2008 г. этот вопрос отнесен к полномочиям правительства. В соответствии с этим в постановлении № 632 от 28.08.1992 г. предусматривается плата за выбросы в окружающую среду, размещение отходов и прочие виды отрицательного влияния на природу в пределах:

- Лимитов. Они представляют собой временно установленные нормативы. Начисление осуществляется путем умножения ставок на разницу лимитов и допустимых показателей. В качестве последних могут выступать объемы размещения отходов, веществ, уровни вредного влияния. Для определения общей суммы полученные при умножении результаты плюсуются в соответствии с типами вреда, которые наносятся хозяйствующим субъектом.

- Допустимых предельных показателей. В случае непревышения установленных нормативов плата за вредное воздействие на природу исчисляется умножением соответствующих ставок на величину загрязнений. Затем полученные результаты суммируются.

Выход за пределы допустимых показателей

Плата за загрязнение окружающей среды в таком случае исчисляется умножением соответствующих ставок в рамках лимитов на размер фактического превышения. Полученные показатели суммируются и умножаются на пятикратный повышающий тариф.

Нормативы платы за загрязнение окружающей среды

Они устанавливаются по каждому элементу вредного вещества, типу отрицательного влияния с учетом степени их опасности для природы и здоровья населения. Они утверждены правительством в постановлении № 344. Для некоторых регионов, а также бассейнов рек к базовым нормативам устанавливаются коэффициенты. Они учитывают экологические факторы (значимость социально-культурных и природных объектов, климатические особенности местности).

Коэффициенты

В их основе лежат показатели деградации и загрязнения среды в пределах территорий экономических районов страны, соответствующие выбросам в воздух и создающимся и размещаемым отходам. Для атмосферы устанавливаются следующие наивысшие коэффициенты:

- Для Уральского района – 2.

- Для Северо-Кавказского и Центрального – 1,9.

Для почв установлены следующие показатели:

Коэффициенты экологической значимости и ситуации на водных объектах по бассейнам крупных рек России рассчитываются на основании информации об объемах сброшенных стоков в разрезе краев, республик, областей и экономических районов. Например, для р. Кубани установлены коэффициенты: 2 – для Республики Адыгеи и 2,2 – для Краснодарского края. Дополнительный показатель 2 предусматривается для территорий, отнесенных к особо охраняемым зонам. К ним в том числе относят лечебно-оздоровительные местности и курорты, районы Крайнего Севера, приравненные к ним округа, Байкальский регион и участки экологического бедствия. Дифференцированные ставки исчисляются путем умножения базовых нормативов на коэффициенты учета факторов.

Дополнительно

Постановлением правительства, регламентирующим порядок, в соответствии с которым устанавливается плата и ее предельные размеры за загрязнение среды, создание и размещение отходов, а также прочие виды отрицательного влияния на природу, предусматривается снижение сумм обязательных отчислений. Исполнительные структуры краев, республик, областей, городов федерального значения, автономных образований при участии территориальных подразделений Минприроды и экологии формируют дифференцированные ставки. При их установлении учитываются утвержденные базовые нормативы и коэффициенты. Кроме этого указанные органы проводят корректировку размеров отчислений пользователей. При этом учитывается степень освоения ими средств на реализацию природоохранных мероприятий. Эти суммы зачисляются в счет обязательной платы.

Мероприятия

Их перечень устанавливается в инструктивно-методических документах, разъясняющих правила, по которым взимается плата за негативное воздействие на окружающую среду. К мероприятиям, направленным на предотвращение или снижение отрицательного влияния на природу, в частности, относят:

Спорный момент

В соответствии с подп. 6 п. 4 постановления, утверждающего порядок определения оплаты и ее предельной величины, исполнительные структуры регионов РФ, городов федерального значения по согласованию с территориальными подразделениями Минприроды и Федеральной инспекции по надзору в области потребительских прав могут снижать размеры платежей либо освобождать от них отдельные предприятия, финансируемые средствами госбюджета, организации социально-культурной сферы. Верховным судом Республики Татарстан данное положение было оспорено в КС РФ в части возможности снимать с некоторых субъектов установленные обязанности по отчислению экологических сборов. По постановлению Конституционного суда указанный нормативный акт, регламентирующий взаимоотношения природы и общества, среди принципов называет возмездность пользования. Это, в свою очередь, предполагает, что должна взиматься плата за негативное воздействие на окружающую среду. Внесение экологических сборов, ввиду того что оно необходимо для возмещения нанесенного ущерба природе хозяйствующими субъектами, является обязательным для установленной категории пользователей.

Сущность экологических налогов – в том, что государство взимает плату за воздействие на окружающую среду, эксплуатацию природных ресурсов.

На сегодняшний день, точное понятие экологического налога отсутствует в Законодательстве РФ. Но в нашей стране его используют неофициально для обозначения некоторых платёжных обязательств:

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- . В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

Порядок оплаты налогов за воздействие на окружающую среду

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

- Постановления Правительства РФ №632 от 1992 года . Этим же документом руководствуются при заполнении налоговой декларации.

Кто платит сбор за мусор?

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует . Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по ).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

Общие правила уплаты экологического сбора

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления» .

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ , являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Перечень товаров и других предметов, подлежащих утилизации после утраты потребительских свойств в России, указывается в распоряжении Правительства РФ от 24.09.2015 за номером 1886-р .

Расчётные коэффициенты по каждому виду товара и упаковки помогут разобраться в том, должен ли тот или иной предприниматель платить .

Со ставками можно ознакомиться в Постановлении Правительства РФ от 09.04.2016 N 284 .

Потому важно запомнить несколько правил.

- Если фирма производит товары, указанные в перечне, то она и утилизировать их может самостоятельно.

- А можно воспользоваться услугами сторонней организации.

- Но экологический налог в 2016 году придётся заплатить, если не было утилизировано нормативное количество отходов.

Предполагается, что импортёры и производители сами будут отчитываться по вопросам выполнения нормативов, либо отклонения от них. Но пока нет единой формы, с помощью которой это можно было бы сделать.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2016 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом или , прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

С какого времени перечисляются экологические платежи?

Экологические платежи должны перечисляться в бюджет с того момента, как в силу вступило постановление Правительства №344 . Это время считается с 30 июня 2003 года.

С этого времени должны платить налог те предприятия, которые работали и до этого, но экологические сборы не перечисляли. Если компания образовалась позже, то она производит уплату с момента начала деятельности.

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

Нужно ли офисам платить за отходы?

Может показаться, что деятельность офисов никак с этим не связана, поскольку их деятельность не влияет на окружающую среду. Но это не так.

Росприроднадзор ждёт, что платежи должны поступать от любых организаций и предприятий. Это касается и тех, кто связан с так называемым офисным бизнесом.

Ведь отходы потребления образуются всегда, включая отработанные лампы накаливания или люминесцентные лампы, мусор, картриджи от оргтехники и так далее.

Но надо учитывать, что экологический сбор должен платить тот, кому отходы принадлежат. И здесь всё снова определяется тем, как заключён договор с организацией, выводящей мусор.

Если он находится в собственности организации – она и платит налог. Если нет – то платить должны те, кто занимается вывозом.

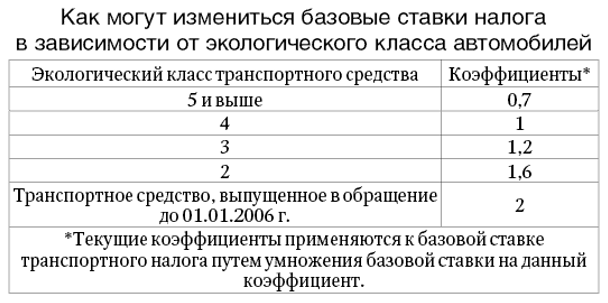

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Экологический налог в РФ в 2017-2018 году: Детальный обзор и способы расчета