НАЛОГОВО-БЮДЖЕТНАЯ система и фискальная политика

1. Сущность, структура и функции финансов

Термин «финансы» в экономических исследованиях меркантилистов стал использоваться с XV в. первоначально в плоскости формирования, а в дальнейшем и использования денежных фондов для удовлетворения государственных нужд. Уже в ХХ в. данное понятие стали применять для обозначения денежных фондов хозяйственных субъектов – предприятий и домохозяйств.

В настоящее время финансы представляют собой экономические отношения, которые возникают в процессе образования и использования фондов денежных средств предприятий, государства, муниципальных образований и населения.

Финансовые отношения отличаются определенной спецификой:

1) они проявляются через движение денег, однако не все экономические отношения, возникающие в процессе движения денежных потоков, можно отнести к финансам. К ним принадлежат только те из них, которые связаны с образованием и использованием фондов денежных средств;

2) односторонний (однонаправленный), как правило, характер движения денежных средств;

3) распределительный характер отношений, который связан с движением денег независимо от движения стоимости в товарной форме.

Финансы выполняют ряд важных функций в экономике. Основными из них являются:

− распределительная – осуществляется в процессе кругооборота ресурсов предприятия, который непосредственно связан с образованием и распределением фондов финансовых ресурсов, начиная от капитала предприятия и до распределения его прибыли;

− перераспределительная – реализуется государством через систему централизованных финансов за счет аккумулирования и предоставления денежных средств отдельным отраслям и предприятиям;

− воспроизводственная – оперируя фондами финансовых ресурсов, государство и предприятия регулируют воспроизводственный процесс;

− стимулирующая – осуществляется через налоговую систему, бюджетное финансирование, финансовые рынки в целях развития субъектов рыночной экономики и повышения темпов экономического роста;

− контрольная – реализуется через систему государственного и негосударственного финансового контроля в целях повышения эффективности управления денежными ресурсами.

Реализовать функции финансов призвана финансовая система. Финансовая система представляет собой форму организации денежных отношений между всеми субъектами хозяйственной деятельности по распределению и перераспределению совокупного общественного продукта.

2. Государственный бюджет и его структура

Понятие «бюджет» используется в разных значениях. Во-первых, это финансовый план государства (или муниципального образования) на определенный срок, чаще всего на один год, представляющий собой смету доходов и расходов. Во-вторых, это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Совокупность федерального бюджета, бюджетов субъектов федерации, местных бюджетов и бюджетов государственных внебюджетных фондов образует бюджетную систему Российской Федерации.

Центральное место в бюджетной системе занимает федеральный бюджет. Его доходная часть формируется за счет части федеральных налогов, доходов от внешнеэкономической деятельности, от использования государственной собственности, части прибыли Центрального банка и других источников.

В структуру расходной части (согласно функциональной классификации бюджета) включаются расходы на государственное управление, национальную оборону, судебную власть, правоохранительную деятельность, социальную сферу, обслуживание государственного долга, оказание финансовой помощи субъектам федерации и прочие расходы.

Превышение доходной части над расходной образует профицит бюджета. В экономически развитых государствах его не планируют с 60-х г. ХХ в, так как профицит приводит к изъятию денежных средств из народного хозяйства, что сдерживает экономический рост.

Чаще всего наблюдается дефицит бюджета, то есть превышение расходов над доходами. Сам по себе он не может служить показателем состояния экономики страны, и бездефицитный бюджет еще не означает экономического благополучия. Увеличение государственных расходов и снижение налогов вызывает рост совокупного спроса, объемов производства, доходов в обществе и т. д., что особенно важно в период экономического спада.

Основными источниками финансирования дефицита государственного бюджета являются:

1) выпуск новых денег или эмиссионный способ финансирования. Однако данный способ приводит к инфляционным последствиям, поэтому его не только стараются не использовать, но и запрещают законодательно, как, например, в США или в России (с 1994 г.). В какой-то мере к данному способу можно отнести заимствования Правительства у Центрального банка, что вызывает фактическое увеличение денежной массы;

2) государственные займы внутри страны и за рубежом. Данный способ финансирования дефицита является более распространенным, так как не вызывает инфляцию, однако он приводит к возникновению государственного долга.

Государственный долг – это сумма непогашенных государственных займов и других финансовых обязательств государства. В отличие от заимствований предприятий государственный кредит чаще всего направляется не на производственную деятельность, а на покрытие дефицита бюджета. Выплаты по нему осуществляются не за счет увеличения прибыли, а за счет налогов.

С учетом сферы размещения государственный долг подразделяют на внутренний и внешний. Внутренний долг обычно образуется за счет займов, оформленных путем выпуска и продажи государственных ценных бумаг. Он приводит к перераспределению доходов среди населения в пользу кредиторов государства, перекладывает выплаты по долгу на будущие поколения, увеличивает расходы бюджетов следующих лет и т. д.

Внешний долг возникает как за счет размещения за рубежом государственных ценных бумаг, так и за счет займов у других государств, иностранных банков, международных финансовых организаций (Международный валютный фонд, Международный банк реконструкции и развития и др.). Выплаты по внешнему долгу приводят к потере валютных доходов государства от внешнеэкономической деятельности, снижают возможности развития экономики. Страна может попасть в финансовую зависимость от других государств.

Дефицит бюджета может возникнуть не только при формировании, но и при исполнении бюджета, когда налоговые поступления окажутся ниже запланированных. В этом случае бюджетное законодательство России предусматривает возможность секвестра – пропорционального сокращения расходных статей бюджета.

3. Налоговая система

Основным источником доходов бюджетной системы являются налоговые платежи. Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств, в целях финансового обеспечения деятельности государства или муниципального образования. Иногда среди налогов выделяют сборы, представляющие собой обязательные взносы, уплата которых является одним из условий совершения в интересах плательщиков юридически значимых действий (государственная пошлина) либо предоставление определенных прав или выдачу разрешений (лицензий).

Обязательными элементами налога, при отсутствии которых в законодательстве налог считается не определенным, являются:

− субъект налога – лицо, на котором лежит обязанность уплачивать налог. Им может быть налогоплательщик (физическое или юридическое лицо), а также налоговый агент, который уплачивает налог за налогоплательщика (например, предприятие уплачивает НДФЛ за наемного работника). Субъект налога не всегда совпадает с носителем налога (лицом, на котором лежит тяжесть налогообложения). Например, при взимании косвенных налогов плательщиком является продавец товара, а носителем налога покупатель;

− объект налога – то, что подлежит налогообложению. В зависимости от объекта налоги подразделяют на прямые и косвенные. Объектом прямых налогов могут быть имущество, доход, прибыль. Объектом косвенных налогов являются операции по реализации товаров (работ, услуг) и их стоимость. Косвенные налоги включаются в цену товара и переносятся на покупателей продукции. В России к ним относятся два налога – НДС и акцизы;

− налоговая база – часть объекта, с которой взимается налог. Она меньше объекта налога на сумму налоговых льгот;

− единица обложения – единица измерения налоговой базы. Чаще всего ею является денежная единица, но может быть и единица физического показателя – тонна, литр, квадратный метр, лошадиная сила и т. д.;

− налоговый период – срок, в течение которого завершается процесс формирования налоговой базы, определяется размер налогового обязательства. В России им может быть календарный месяц, квартал, год;

− налоговая ставка – величина налога на единицу обложения. Она может быть адвалорная (в процентах), твердая (в определенных денежных суммах), смешанная (например, в процентах, но не менее определенной денежной суммы). В зависимости от ставки налоги подразделяют на пропорциональные – с ростом объекта обложения ставка не меняется, прогрессивные – с увеличением объекта ставка увеличивается (например, транспортный налог), регрессивные – с ростом объекта ставка уменьшается (например, ЕСН). Основное количество налогов в России носит пропорциональный характер.

Помимо обязательных, существуют и факультативные элементы налога, которые могут отсутствовать в налоговом законодательстве. Например, налоговые льготы, порядок возврата излишне уплаченных сумм налога и др.

Сущность налогов проявляется через их функции. Фискальная функция обеспечивает финансирование бюджетной системы государства. Перераспределительная функция позволяет за счет налогов перераспределять доходы между различными категориями граждан и сферами деятельности. Перераспределение доходов тесно связано с реализацией социальной функции, которая предусматривает наличие освобождений и льгот для лиц с невысокими доходами, прогрессивную шкалу подоходного налогообложения и др. Регулирующая функция реализует косвенное воздействие государства на развитие различных сфер хозяйственной деятельности. Контрольная функция налогов позволяет государству контролировать финансово-хозяйственную деятельность и доходы организаций и граждан.

Совокупность различных видов налогов и сборов, в построении и методах исчисления которых реализуются определенные принципы, образует налоговую систему страны. Таким образом, налоговая система включает в себя ряд элементов:

а) принципы налогообложения. Впервые они были сформулированы еще в конце XVIII в. А. Смитом:

− принцип равенства и справедливости. Он предполагает всеобщность налогообложения, распределение налога между плательщиками в соответствии с их доходами;

− принцип определенности. Это означает, что суммы, способы и сроки налоговых платежей должны быть четко определены и заранее известны плательщику;

− принцип простоты и удобства. Налог должен взиматься в удобное время и таким способом, который подходит плательщику;

− принцип экономичности и умеренности. Важно, чтобы налог был ограничен такими суммами, которые не были бы слишком тяжелы для плательщика;

б) налоговые органы, осуществляющие контрольуплаты налогов. В России они представлены Федеральной налоговой службой, её региональными управлениями и межрайонными налоговыми инспекциями;

в) налоги и сборы, действующие в государстве. Согласно Налоговому кодексу в России налоги подразделяются на следующие группы:

− федеральные налоги. Все элементы этих налогов устанавливаются Налоговым кодексом и обязательны на всей территории страны. К ним относятся:

1) налог на добавленную стоимость (НДС);

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

6) водный налог;

7) налог на добычу полезных ископаемых;

8) государственная пошлина;

− региональные налоги устанавливаются на территории субъекта федерации Налоговым кодексом и законами субъектов Российской Федерации:

1) транспортный налог;

2) налог на игорный бизнес;

3) налог на имущество организаций;

− местные налоги устанавливаются на территории муниципального образования Налоговым кодексом и нормативными правовыми актами представительных органов местного самоуправления:

1) земельный налог;

2) налог на имущество физических лиц.

Кроме того, налоговое законодательство России предусматривает несколько специальных льготных режимов налогообложения для отдельных видов деятельности и малого бизнеса. К ним относятся:

− система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

− упрощенная система налогообложения;

− система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности (ЕНВД);

− система налогообложения при выполнении соглашений о разделе продукции.

Необходимо отметить, что данный перечень налогов, действующих в 2010 г, может корректироваться в соответствии с изменением социально-экономической ситуации в стране.

4. Фискальная политика государства

С помощью бюджетно-налоговой системы государство сглаживает циклические колебания в экономике, воздействуя на совокупный спрос. Такая политика государства получила название фискальной политики. Она основывается на следующих положениях:

− рост государственных расходов увеличивает совокупный спрос, что ведет к расширению объемов производства, следовательно, снижает безработицу. При этом возникает эффект мультипликатора, за счет которого совокупный спрос растет в большей степени, чем бюджетные расходы;

− рост налогов снижает располагаемые доходы хозяйственных субъектов, сокращает совокупный спрос. При этом также возникает мультипликационный эффект, но более слабый, так как изменение налогообложения влияет не только на потребление, но и на сбережения.

Фискальная политика подразделяется на дискреционную и недискреционную (автоматическую). Недискреционная фискальная политика представляет собой автоматические изменения в бюджетно-налоговой системе, которые происходят под влиянием экономической ситуации без специальных решений правительства. Во время экономического спада уменьшаются налоговые платежи, особенно при прогрессивных ставках, увеличиваются социальные расходы (пособия по безработице, компенсации). Таким образом, благодаря встроенным стабилизаторам во время спада происходят определенные приросты доходов (меньшее налоговое бремя, больше пособий), и колебания совокупного спроса становятся менее значительными.

Напротив, во время экономического подъема налоговые поступления автоматически возрастают, а социальные выплаты сокращаются, что позволяет бороться с инфляцией и перегревом экономики.

Дискреционная фискальная политика – законодательное изменение налогообложения и государственных расходов с целью воздействия на уровень экономической активности. Она может быть экспансионистская (стимулирующая), предполагающая рост государственных расходов и/или снижение налоговых ставок, или рестриктивная (сдерживающая), предполагающая снижение государственных расходов или рост налогообложения.

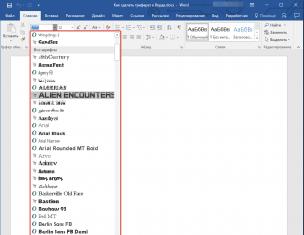

При проведении фискальной политики необходимо учитывать влияние уровня налогообложения на размер налоговых поступлений, которое иллюстрируется кривой А. Лаффера (рис. 23). Данная закономерность также приводит к тому, что если в стране высокий уровень налогообложения, то снижение налогов может стимулировать экономический рост, что впоследствии приведет и к увеличению налоговых поступлений.

Рис. 23 . Кривая Лаффера

Основным недостатком дискреционной фискальной политики является наличие «временных лагов». Иными словами, требуется время для выявления каких либо изменений в экономике (лаг распознавания), для изменения бюджетного и налогового законодательства (лаг принятия решений), для получения эффекта от принятых изменений (лаг воздействия). За это время ситуация в экономике может измениться, и желаемого эффекта правительство может не получить. Поэтому для решения макроэкономических проблем фискальную политику используют в совокупности с другими методами государственного регулирования экономики.

Билет1

По экономическому содержанию налоги оказываются в финансовых отношениях государства с физическими и юридическими лицами относительно принудительного изъятия части доходов с целью формирования финансовых ресурсов бюджетов разных уровней. Такое изъятие части доходов осуществляется на основе одностороннего движения финансовых ресурсов от налогоплательщиков к государству.

По форме выявления налоги являются особым видом обязательных платежей. Они отличаются от других обязательных платежей по таким признакам:

а) налоги изымаются на условиях невозвратности и бесплатности;

б) односторонність установления объема уплаты налога без предварительного согласования с плательщиками;

в) уплата налога происходит лишь в бюджет;

г) получение денежных средств в форме налогов не имеет конкретного целевого назначения;

д) налоги являются неотъемлемым атрибутом государства и базируются на государственных актах высшей юридической силы.

За нормативно-правовым режимом обеспечения налоги относятся к обязательных платежей, поступающих в Государственный бюджет в определенных законом размерах и в установленные сроки. Согласно Конституции Украины система налогообложения устанавливается только Законом Украины. Поэтому все налоговое законодательство соответствует Конституции Украины и создает основу для совершенствования системы налогообложения.

Кроме налогов, обязательных платежей относятся различные виды плат денежных средств в пользу государства в форме плат, отчислений и сборов.

К бюджетам бюджетной системы Российской Федерации (ст. 10 БК РФ) относятся:

Федеральный бюджет и бюджеты государственных внебюджетных фондов;

Бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

Местные бюджеты, в том числе бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга;

Бюджеты городских и сельских поселений.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Налоги являются наиболее существенным источником доходов бюджета. С их помощью мобилизуются средства предприятий, населения и других налогоплательщиков.

Налоги являются основным источником формирования бюджета. Они представляют собой часть валового внутреннего продукта (ВВП), создаваемого в процессе производства при помощи человеческого труда, капиталов и природных ресурсов.

Налоги устанавливаются законодательными органами государства . Существует целый ряд платежей, (таких как: выдача лицензии, рассмотрение ходатайства и др.), которые обязательно уплачиваются в государственную казну или поступают в распоряжение государственных органов, они устанавливаются актами правительства или других органов исполнительной власти. В отличие от них налоги предназначены для потребностей государства и общества в целом. Налоги не имеют целевого характера.

После поступления в общую сумму доходов бюджета, они распределяются на финансирование расходов государства в соответствии с принятыми планами и программами. Налоги зачисляются как в бюджет, так и во внебюджетные целевые государственные или местные денежные фонды. Другие виды платежей, такие как сборы, пошлины, являются платой государству за предоставленные услуги, но они обычно разовые, как и налоги, являются обязательными к уплате и вносятся в фонды.

Налоги характеризуются следующими юридическими признаками:

1. они являются обязательными платежами;

2. они индивидуально безвозмездны по своей юридической форме;

3. их устанавливают законодательные органы власти;

4. сфера их распространения - и физические, и юридические лица;

5. суммы, которые поступают от налогов, зачисляются в государственную или муниципальную казну;

6. налоги уплачиваются в установленные законодательством сроки и в соответствующих размерах.

Элементы н. обож-я - определяемые законодательными актами го-ва или нормативными правовыми актами принципы, правила, категории, термины, применяемые для установления, введения, взимания налога.

Налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы налогообложения (п. 1 ст. 17 НК):

- Налогоплательщик - это то лицо (юридическое или физическое), на которое по закону возложена обязанность платить налог. В некоторых случаях налог может быть переложен плательщиком (субъектом) налога на другое лицо, являющееся тем самым конечным плательщиком или носителем налога. Это имеет место в основном при взимании косвенных налогов. Если налог не переложим, то субъект и носитель налога совпадают в одном лице.

- Объект налогообложения - это действие, состояние или предмет, подлежащий налогообложению. В этом качестве выступают: имущество; операции по реализации товаров и услуг; стоимость реализованных товаров, работ и услуг; прибыль; доход (в виде процентов и дивидендов); иные объекты, имеющие стоимостную, количественную или физическую характеристику. Нередко название налога вытекает из объекта налогообложения, например налог на прибыль, налог на имущество, земельный налог и т.д.Налоговая база

- Налоговый период - период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Является одним из обязательныхэлементов налога . Налоговый период может составлять календарный месяц, квартал, календарный год или иной период времени. Налоговый период может состоять из одного или нескольких отчётных периодов, по окончании которых уплачиваются авансовые платежи.

- Налоговая ставка - (ее еще называют нормой налогового обложения), представляет собой величину налога на единицу измерения налоговой базы. В зависимости от предмета (объекта) налогообложения налоговые ставки могут быть твердыми (специфическими), процентными (адвалорными) и по содержанию различают маржинальные, фактические и экономические ставки. Маржинальные ставки указываются в соответствующем законодательном акте, регулирующем порядок расчета и уплаты налога. Фактические ставки рассчитываются как отношение суммы налога к объекту налогообложения и отражают реальную величину налогообложения. Экономическая ставка рассчитывается путем отношения суммы налога к доходам налогоплательщика и показывает эффективность налогообложения, величину налогового бремени налогоплательщика.

- Порядок исчисления налога

Порядок исчисления налога состоит в определении суммы налога (так называемого налогового оклада), подлежащего к уплате в бюджет (внебюджетный фонд). Налог может быть исчислен: 1) самим налогоплательщиком; 2) налоговым агентом; 3) налоговым органом.

В зависимости от вида налоговой ставки исчисление налога производится: 1) как произведение соответствующей налоговой ставки и налоговой базы – для твердых налоговых ставок; 2) как соответствующая налоговой ставке процентная доля налоговой базы – для процентных (адвалорных) налоговых ставок; 3) в комбинированной форме – для комбинированных налоговых ставок.

Налог может исчисляться по итогам налогового периода без учета ранее уплаченных налоговых платежей либо нарастающим итогом. В последнем случае размер подлежащего к уплате налога определяется путем вычитания из суммы налога, исчисленной по итогам налогового (отчетного) периода, ранее уплаченных ежемесячных (ежеквартальных) авансовых платежей.

Налоговый орган исчисляет ряд налогов, уплачиваемых физическими лицами (транспортный налог, налог на имущество физических лиц, земельный налог). В данном случае законодатель стремится освободить граждан от сложной и трудоемкой работы по исчислению налогов, требующей знания налогового законодательства и специальной квалификации.

Исчислив налог, налоговый орган не позднее 30 дней до наступления срока платежа направляет налогоплательщику уведомление, где должны быть указаны размер налога, подлежащего уплате, расчет налоговой базы, а также срок уплаты налога. Если налогоплательщик уклоняется от получения налогового уведомления, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма.

- Порядок и сроки уплаты налога

ПОРЯДОК УПЛАТЫ НАЛОГОВ - порядок внесения или перечисления налоговыхплатежей в бюджет; один из основных элементов налогообложения, которые должны быть определены вакте законодательства о налогах и сборах для того, чтобы налог считался установленным. Правилаустановления порядка уплаты налога (сбора) установлены в ст. 58 НК. Уплата налога производится разовойуплатой всей суммы налога либо в ином порядке, предусмотренном НК и другими актами законодательствао налогах и сборах. Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщикомили налоговым агентом в установленные сроки. Уплата налогов производится в наличной или безналичнойформе. Приотсутствии банка налогоплательщик или налоговый агент, являющиеся физическими лицами,могут уплачивать налоги через кассу сельского или посел кового органа местного самоуправления либочерез организацию связи Государственного комитета РФ по связи и информатизации. Конкретный порядокуплаты налога устанавливается применительно к каждому налогу. Порядок уплаты федеральных налоговустанавливается НК. Порядок уплаты региональных налогов и местных налогов устанавливаетсясоответственно законами субъектов РФ и нормативными правовыми актами представительных органовместного самоуправления в соответствии с НК. Эти правила применяются также в отношении порядкауплаты сборов.

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Сроки уплаты определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами и днями, а также указанием на событие, которое должно наступить или произойти (ст. 57 НК).

Поэтому в зависимости от сроков уплаты, выделяют налоги срочные (например: уплата государственной пошлины) и периодично-календарные (декадные, месячные, квартальные, полугодовые и годовые). Например: акцизы, НДС, налог на прибыль организаций, налог на имущество, НДФЛ.

В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. (п. 4 введен Федеральным законом от 09.07.1999 N 154-ФЗ) (ст. 57 НК).

Уплата налога налогоплательщиком или налоговым агентом производится разовой уплатой всей суммы налога в наличной или безналичной форме либо в ином порядке в установленные сроки, предусмотренном НКРФ и другими актами законодательства о налогах и сборах.

В соответствии с настоящим Кодексом может предусматриваться уплата в течение налогового периода предварительных платежей по налогу - авансовых платежей. Обязанность по уплате авансовых платежей признается исполненной в порядке, аналогичном для уплаты налога.

В случае уплаты авансовых платежей в более поздние, по сравнению с установленными законодательством о налогах и сборах сроки, на сумму несвоевременно уплаченных авансовых платежей начисляются пени в порядке, предусмотренном статьей 75 НК.

Нарушение порядка исчисления и (или) уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах.

Налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении.

Сумма налога не внесенная в бюджет (внебюджетный фонд) по истечении установленного срока рассматривается как недоимка (ст. 57 НК).

Безнадежными к взысканию признаются недоимка, задолженность по пеням и штрафам, числящиеся за отдельными налогоплательщиками, плательщиками сборов и налоговыми агентами, уплата и (или) взыскание которых оказались невозможными в случаях (ст. 59 НК:

1) ликвидации организации в соответствии с законодательством РФ - в части недоимки, задолженности по пеням и штрафам, не погашенных по причине недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) указанной организации в пределах и порядке, которые установлены законодательством РФ;

2) признания банкротом индивидуального предпринимателя в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ "О несостоятельности (банкротстве)" - в части недоимки, задолженности по пеням и штрафам, не погашенных по причине недостаточности имущества должника;

3) смерти физического лица или объявления его умершим в порядке, установленном гражданским процессуальным законодательством РФ, - по всем налогам и сборам, а в части налогов, указанных в пункте 3 статьи 14 и статье 15 настоящего Кодекса, - в размере, превышающем стоимость его наследственного имущества, в том числе в случае перехода наследства в собственность РФ;

4) принятия судом акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки, задолженности по пеням и штрафам в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки, задолженности по пеням и штрафам;

5) в иных случаях, предусмотренных законодательством РФ о налогах и сборах.

Изменением срока уплаты налога и сбора признается перенос установленного срока уплаты налога и сбора на более поздний срок (ст. 61 НК).

Изменение срока уплаты налога и сбора осуществляется в форме отсрочки, рассрочки, инвестиционного налогового кредита.

Лицо, претендующее на изменение срока уплаты налога и (или) сбора (далее в настоящей главе - заинтересованное лицо), вправе одновременно с заявлением о предоставлении отсрочки или рассрочки по уплате налога и (или) сбора подать заявление о предоставлении инвестиционного налогового кредита.

При рассмотрении заявления заинтересованного лица о предоставлении ему отсрочки или рассрочки по уплате налога и (или) сбора и заявления о предоставлении инвестиционного налогового кредита орган, уполномоченный принимать решения об изменении сроков уплаты налогов и сборов, вправе предложить указанному лицу предусмотренные настоящей главой иные условия предоставления отсрочки или рассрочки по уплате налога и (или) сбора и инвестиционного налогового кредита, которые принимаются по согласованию с заинтересованным лицом.

Изменение срока уплаты налога и сбора не отменяет существующей и не создает новой обязанности по уплате налога и сбора (ст. 61 НК).

1. Срок уплаты налога и (или) сбора не может быть изменен, если в отношении заинтересованного лица:(в ред. Фед. закона от 27.07.2010 N 229-ФЗ)

1) возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

2) проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза; (в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 27.11.2010 N 306-ФЗ) и тд.

Способы уплаты налога подразделяются: >

декларационный, предусматривающий подачу налогоплательщиком в налоговые органы официального заявления - декларации о величине объекта обложения, в которую, как правило, включают данные о доходах и расходах плательщика, налоговых льготах и порядке исчисления окладаналога; >

у источника образования объекта, предполагающий исчисление и изъятие налога у источника образования объекта обложения, обычно осуществляемый бухгалтерией предприятия или другим органом, который выплачивает доход; >

кадастровый, предполагающий использование кадастра (реестра, описи), содержащего перечень типичных сведений об оценке и средней доходности объекта обложения, которые используются при исчислении соответствующего налога.

Функции налога:

Фискальная функция

Регулирующая функция имеет особое значение в современных условиях антикризисного регулирования, активного воздействия государства на экономические и социальные процессы. Данная функция связана во временном аспекте с распределением налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями. Данная функция позволяет регулировать доходы разных групп населения. Налоговое регулирование реализуется через систему льгот и систему налоговых платежей и сборов.

Цель применения налоговых льгот - сокращение размера налоговых обязательств плательщика. В зависимости оттого, на изменение какого элемента структуры налога направлены льготы, они могут подразделяться на изъятия, скидки, налоговый кредит.

Регулирующая функция направлена на регулирование финансово-хозяйственной деятельности производителей товаров и услуг через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также для расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог.

Регулирующая функция налогов проявляется не только в сфере производства, но и через платежеспособность физических лиц - на рынке спроса и предложения на товары и услуги, в сфере обмена и потребления.

Социальная функция налогов тесно связана с фискальной и регулирующей функциями посредством условий взимания подоходного и поимущественного налогов. Налоги взимаются в большем размере с обеспеченных слоев населения, при этом значительная их доля должна в виде социальной помощи поступать к малоимущим слоям населения.

К числу конкретных механизмов реализации социальной функции налогов, предусмотренных частью второй НК РФ, относятся страховые платежи; кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходов, не подлежащих налогообложению; стандартных налоговых вычетов; профессиональных налоговых вычетов.

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов разных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и «налогового пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст. 82 Н К РФ), осуществляемым налоговыми и таможенными органами, органами государственных внебюджетных фондов. Задача перечисленных ведомств - контроль за соблюдением налогового законодательства посредством налоговых проверок в разных формах.

Сущность и внутреннее содержание налогов проявляются в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов (рис. 3.2):

§ фискальную;

§ регулирующую;

§ социальную:

§ контрольную.

Фискальная функция налогов

Фискальная функция вытекает из самой природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью реализации данной функции на практике формируются государственные финансовые ресурсы и создаются материальные условия для функционирования государства. Основная задача выполнения фискальной функции - обеспечение устойчивой доходной базы бюджетов всех уровней. Фискальная функция, таким образом, является понятием более широким, чем функция обеспечения участия населения в формировании фонда финансирования общегосударственных потребностей.

Рис. 3.2. Функции налогов

Следует отметить, что во многих развитых странах налоговое бремя на физических лиц действительно выше, чем на юридических лиц, поскольку такое построение налоговой системы - это более сильный стимул для развития экономики. Снижение налогового бремени на юридические лица способствует увеличению их количества и росту производства, что обеспечивает рост числа занятых.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Однако обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). Вместе с тем рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет усиление недовольства налогоплательщиков и спад производства, что побудит к размещению новых займов. Возникнет опасность становления финансовой пирамиды, а значит, финансового краха. Отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО вызвали дефолт и девальвацию рубля в августе 1998 г., а финансовый кризис 2009 г. привел к спаду производства и соответственно к уменьшению поступления по налогу на прибыль организаций на 45% по сравнению с 2008 г.

Таким образом, доля средств, поступающих в бюджет за счет реализации фискальной функции налогов в период спада деловой активности, снижается, поскольку величина поступлений налогов в бюджет непосредственно зависит от величины доходов плательщиков.

Теория решения изобретательских задач, или ТРИЗ - область знаний о механизмах развития технических систем и методах решения изобретательских задач . ТРИЗ не является строгой научной теорией, а представляет собой обобщённый опыт изобретательства и изучения законов развития науки и техники. В результате своего развития ТРИЗ вышла за рамки решения изобретательских задач в технической области, и сегодня используется также в нетехнических областях (бизнес, искусство, литература, педагогика, политика и др.).

Энциклопедичный YouTube

-

1 / 5

Возможно ли научиться изобретать более успешно, направленно, как-то учитывать весьма богатый изобретательский опыт предшественников, и если да, то в чём этот опыт состоит? Каково действительно соотношение в успешном изобретательстве изобретательской техники (которую можно и должно выявлять и осваивать) и соответствующих природных (то есть врождённых, не поддающихся новообразованию) способностей изобретателя? Советский инженер-патентовед, изобретатель, писатель и учёный Генрих Альтшуллер был убеждён в возможности выявить из опыта предшественников устойчиво повторяющиеся приёмы успешных изобретений и возможности обучить этой технике всех заинтересованных и способных к обучению. С этой целью было проведено исследование более 40 тысяч авторских свидетельств и патентов и на основе выявленных закономерностей развития технических систем и приёмов изобретательства разработана Теория решения изобретательских задач (ТРИЗ), знаменем которой стал призыв превратить искусство изобретательства в точную науку .

История

Г. С. Альтшуллер начал изобретать с раннего возраста. В 17 лет он получил своё первое авторское свидетельство (9 ноября ), а к 1950 году число изобретений перевалило за десять. Широко распространено мнение, что изобретения приходят неожиданно, с озарением , но Альтшуллер, будучи учёным и инженером, задался целью выявить, как делаются изобретения, и есть ли у творчества свои закономерности. Для этого он за период с 1946 по 1971 исследовал свыше 40 тысяч патентов и авторских свидетельств, классифицировал решения по 5 уровням изобретательности и выделил 40 стандартных приёмов, используемых изобретателями. В сочетании с алгоритмом решения изобретательских задач (АРИЗ), это стало ядром ТРИЗ.

Работа над ТРИЗ была начата Г. С. Альтшуллером и его коллегами в 1946 году . Первая публикация - в 1956 году - это технология творчества , основанная на идее о том, что «изобретательское творчество связано с изменением техники, развивающейся по определённым законам» и что «создание новых средств труда должно, независимо от субъективного к этому отношения, подчиняться объективным закономерностям». Появление ТРИЗ было вызвано потребностью ускорить изобретательский процесс, исключив из него элементы случайности: внезапное и непредсказуемое озарение, слепой перебор и отбрасывание вариантов, зависимость от настроения и т. п. Кроме того, целью ТРИЗ является улучшение качества и увеличение уровня изобретений за счёт снятия психологической инерции и усиления творческого воображения.

Первоначально «методика изобретательства» мыслилась в виде свода правил типа «решить задачу - значит найти и преодолеть техническое противоречие».

В дальнейшем Альтшуллер продолжил развитие ТРИЗ и дополнил его теорией развития технических систем (ТРТС), в явном виде сформулировав главные законы развития технических систем . За 60 лет развития, благодаря усилиям Альтшуллера, его учеников и последователей, база знаний ТРИЗ-ТРТС постоянно дополнялась новыми приёмами и физическими эффектами, а АРИЗ претерпел несколько усовершенствований. Общая же теория была дополнена опытом внедрения изобретений, сосредоточенном в его жизненной стратегии творческой личности (ЖСТЛ). Впоследствии этой объединённой теории было дано наименование общей теории сильного мышления (ОТСМ).

Структура и функции ТРИЗ

Цель ТРИЗ - выявление и использование законов, закономерностей и тенденций развития технических систем.

- Решение творческих и изобретательских задач любой сложности и направленности без перебора вариантов.

- Прогнозирование развития технических систем (ТС) и получение перспективных решений (в том числе и принципиально новых).

- Развитие качеств творческой личности.

Вспомогательные функции ТРИЗ

- Решение научных и исследовательских задач.

- Выявление проблем, трудностей и задач при работе с техническими системами и при их развитии.

- Выявление причин брака и аварийных ситуаций.

- Максимально эффективное использование ресурсов природы и техники для решения многих проблем.

- Объективная оценка решений.

- Систематизирование знаний любых областей деятельности, позволяющее значительно эффективнее использовать эти знания и на принципиально новой основе развивать конкретные науки.

- Развитие творческого воображения и мышления.

- Развитие творческих коллективов.

Структура ТРИЗ:

Основы ТРИЗ

Изобретательская ситуация и изобретательская задача

Когда техническая проблема встаёт перед изобретателем впервые, она обычно сформулирована расплывчато и не содержит в себе указаний на пути решения. В ТРИЗ такая форма постановки называется изобретательской ситуацией . Главный её недостаток в том, что перед инженером оказывается чересчур много путей и методов решения. Перебирать их все трудоёмко и дорого, а выбор путей на удачу приводит к малоэффективному методу проб и ошибок .

Поэтому первый шаг на пути к изобретению - переформулировать ситуацию таким образом, чтобы сама формулировка отсекала бесперспективные и неэффективные пути решения. При этом возникает вопрос, какие решения эффективны, а какие - нет?

Г. Альтшуллер предположил, что самое эффективное решение проблемы - такое, которое достигается «само по себе», только за счёт уже имеющихся ресурсов. Таким образом он пришёл к формулировке идеального конечного результата (ИКР): «Некий элемент (X-элемент) системы или окружающей среды сам устраняет вредное воздействие, сохраняя способность выполнять полезное воздействие».

На практике идеальный конечный результат редко достижим полностью, однако он служит ориентиром для изобретательской мысли. Чем ближе решение к ИКР, тем оно лучше.

Получив инструмент отсечения неэффективных решений, можно переформулировать изобретательскую ситуацию в стандартную мини-задачу : «согласно ИКР, всё должно остаться так, как было, но либо должно исчезнуть вредное, ненужное качество, либо появиться новое, полезное качество» . Основная идея мини-задачи в том, чтобы избегать существенных (и дорогих) изменений и рассматривать в первую очередь простейшие решения.

Формулировка мини-задачи способствует более точному описанию задачи:

- Из каких частей состоит система, как они взаимодействуют?

- Какие связи являются вредными, мешающими, какие - нейтральными, и какие - полезными?

- Какие части и связи можно изменять, и какие - нельзя?

- Какие изменения приводят к улучшению системы, и какие - к ухудшению?

Противоречия

После того, как мини-задача сформулирована и система проанализирована, обычно быстро обнаруживается, что попытки изменений с целью улучшения одних параметров системы приводят к ухудшению других параметров. Например, увеличение прочности крыла самолёта может приводить к увеличению его веса, и наоборот - облегчение крыла приводит к снижению его прочности. В системе возникает конфликт, противоречие .

ТРИЗ выделяет 3 вида противоречий (в порядке возрастания сложности разрешения):

- административное противоречие : «надо улучшить систему, но я не знаю как (не умею, не имею права) сделать это» . Это противоречие является самым слабым и может быть снято либо изучением дополнительных материалов, либо принятием административных решений.

- техническое противоречие : «улучшение одного параметра системы приводит к ухудшению другого параметра» . Техническое противоречие - это и есть постановка изобретательской задачи . Переход от административного противоречия к техническому резко понижает размерность задачи, сужает поле поиска решений и позволяет перейти от метода проб и ошибок к алгоритму решения изобретательской задачи, который либо предлагает применить один или несколько стандартных технических приёмов, либо (в случае сложных задач) указывает на одно или несколько физических противоречий.

- физическое противоречие : «для улучшения системы, какая-то её часть должна находиться в разных физических состояниях одновременно, что невозможно». Физическое противоречие является наиболее фундаментальным, потому что изобретатель упирается в ограничения, обусловленные физическими законами природы. Для решения задачи изобретатель должен воспользоваться справочником физических эффектов и таблицей их применения.

Информационный фонд

Он состоит из:

- приёмов устранения противоречий и таблицы их применения ;

- системы стандартов на решение изобретательских задач (типовые решения определённого класса задач);

- технологических эффектов (физических, химических, биологических, математических, в частности, наиболее разработанных из них в настоящее время - геометрических) и таблицы их использования;

- ресурсов природы и техники и способов их использования.

Система приёмов

Анализ многих тысяч изобретений позволил выявить, что при всём многообразии технических противоречий большинство из них решается 40 основными приёмами.

Работа по составлению списка таких приёмов была начата Г. С. Альтшуллером ещё на ранних этапах становления теории решения изобретательских задач. Для их выявления понадобился анализ более 40 тысяч авторских свидетельств и патентов . Приёмы эти и сейчас представляют для изобретателей большую эвристическую ценность. Их знание во многом позволяет облегчить поиск ответа.

Но эти приёмы показывают лишь направление и область, где могут быть сильные решения. Конкретный же вариант решения они не выдают. Эта работа остаётся за человеком.

Система приёмов, используемая в ТРИЗ, включает простые и парные (прием-антиприем) .

Простые приёмы позволяют разрешать технические противоречия. Среди простых приёмов наиболее популярны 40 основных приёмов .

Вещественно-полевой (вепольный) анализ

Веполь (вещество + поле) - модель взаимодействия в минимальной системе , в которой используется характерная символика.

Г. С. Альтшуллер разработал методы для анализа ресурсов. Несколько из открытых им принципов рассматривают различные вещества и поля для разрешения противоречий и увеличения идеальности технических систем. Например, система «телетекст » использует телевизионный сигнал для передачи данных, заполняя небольшие промежутки времени между телевизионными кадрами в сигнале.

Ещё одна техника, которая широко используется изобретателями, заключается в анализе веществ, полей и других ресурсов, которые не используются, и которые находятся в системе или рядом с ней.

АРИЗ - алгоритм решения изобретательских задач

Основная статья: Алгоритм решения изобретательской задачи

Алгоритм решения изобретательских задач (АРИЗ) - пошаговая программа (последовательность действий) по выявлению и разрешению противоречий, то есть решению изобретательских задач (около 85 шагов).

- собственно программу,

- информационное обеспечение, питающееся из информационного фонда

- методы управления психологическими факторами, которые входят составной частью в методы развития творческого воображения.

Альтернативные подходы

Существуют и иные подходы, помогающие изобретателю раскрыть свой творческий потенциал. Большая часть этих методов являются эвристическими . Все они были основаны на психологии и логике, и ни один из них не претендует на роль научной теории.

- Метод фокальных объектов

- Метод контрольных вопросов

Современная ТРИЗ

Современная ТРИЗ включает в себя несколько школ, развивающих классическую ТРИЗ и добавляющих новые разделы, отсутствующие в классике. Глубоко проработанное техническое ядро ТРИЗ (приёмы, АРИЗ, вепольный анализ) остаётся практически неизменным, и деятельность современных школ направлена в основном на переосмысление, реструктурирование и продвижение ТРИЗ, то есть имеет больше философский и рекламный, чем технический, характер. ТРИЗ активно применяется в области рекламы, бизнеса, искусства, раннего развития детей и так далее, хотя изначально был рассчитан на техническое творчество.

Классическая ТРИЗ является общетехнической версией. Для практического использования в технике необходимо иметь множество специализированных версий ТРИЗ, отличающихся между собой номенклатурой и содержанием информационных фондов. Некоторые крупные корпорации применяют элементы ТРИЗ, адаптированные к своим областям деятельности.

В настоящее время отсутствуют специализированные версии ТРИЗ для стимуляции открытий в области наук (физики, химии, биологии и так далее).

Книги автора ТРИЗ Генриха Альтшуллера переведены на десятки иностранных языков. Большинство успешных компаний активно используют её для совершенствования своих товаров и услуг [ ] . Среди них: ABB; Boeing; Siemens; Chrysler; Colgate Palmolive; Delphi; Ford; Gillette; Intel; LG Electronics Inc.; Lucent Technologies, Inc.; Motorola; Nippon Chemi-Con, Japan; Samsung Electronics; Texas Instruments; United Technologies; VLSI Technology Inc.; Western Digital Corporation; Whirlpool; Xerox и другие [ ] .

Использование ТРИЗ в промышленности

Ни одна из компаний никогда не упоминала ТРИЗ в официальных пресс-релизах [ ] . Несмотря на это, пропоненты ТРИЗ были замечены в автомобильных компаниях Ford и Daimler-Chrysler , Johnson & Johnson , аэро-космических компаниях Boeing , NASA , высокотехнологических компаниях Hewlett Packard , Motorola , General Electric , Xerox , IBM , , Samsung , Procter and Gamble , Expedia и Kodak использовали методы ТРИЗ в некоторых проектах. ТРИЗ используется в программном продукте Goldfire Innovator, который в свою очередь использовался в крупных промышленных компаниях.

Использование ТРИЗ в IT-технологиях

ТРИЗ начинает активно использоваться в IT-технологиях, особенно используются такие инструменты ТРИЗ, как "устранение технических противоречий", понятие "идеальной системы" и "идеальной программы". ТРИЗ критериями качественной разработки являются увеличение функциональности при одновременном сокращении программного кода; возможность сопровождения разработанной программы специалистом с меньшей квалификации, чем ее разработчи .

См. также

ТРИЗ/АРИЗ:

Эволюция технических систем:

- Законы развития технических систем

ТРИЗ-педагогика

Развитие творческой личности:

- Психологическая инерция (инерция мышления) и методы её устранения:

- Оператор РВС - Оператор размер-время-стоимость (РВС),

- Метод моделирования маленькими человечками (ММЧ),

Тезаурус

Информационный фонд:

- Список стандартных технических приёмов

- Регистр научно-фантастических идей

- Таблицы применения технических приёмов и физических эффектов

Главный производственный процесс (ГПП).